Ταυτόχρονα με τη δημόσια προσφορά θα γίνει ιδιωτική τοποθέτηση στον υφιστάμενο μέτοχο την εταιρεία AUTOHELLAS

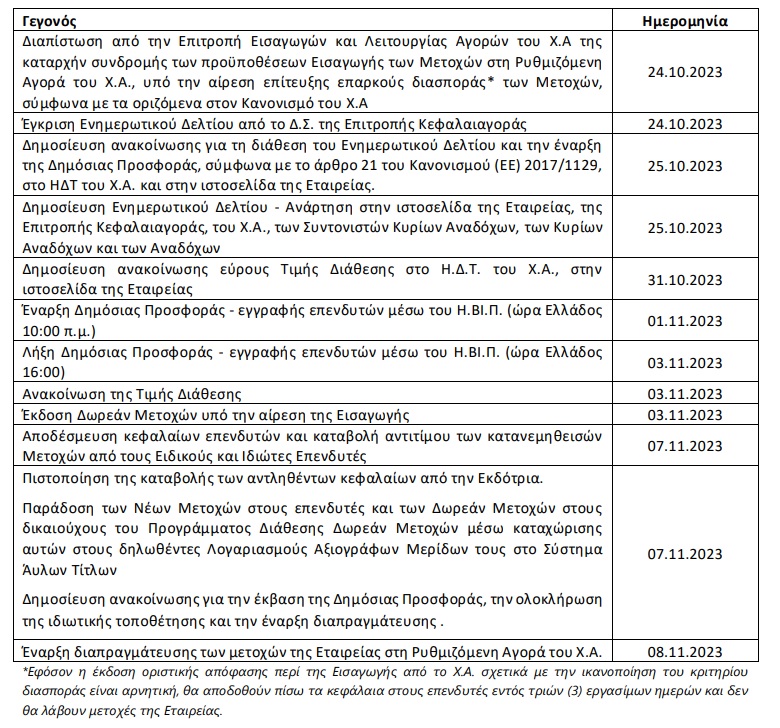

Tην 1η Νοεμβρίου προγραμματίζεται να ξεκινήσει η δημόσια προσφορά μετοχών της εταιρείας Trade Estates ΑΕΕΑΠ (θυγατρική του ομίλου Fourlis) για την αύξηση του μετοχικού της κεφαλαίου και την είσοδο στο Χρηματιστήριο Αθηνών. Η δημόσια προσφορά θα ολοκληρωθεί στις 3 Νοεμβρίου. Αυτό είναι το χρονοδιάγραμμα όπως αναφέρεται στο ενημερωτικό δελτίο της εταιρείας, που εγκρίθηε από το Χρηματιστήριο Αθηνών.

Όπως ανακοινώθηκε στο χρηματιστήριο προβλέπεται η διάθεση έως 28.169.015 νέων, κοινών, ονομαστικών, με δικαίωμα ψήφου μετοχών της Εταιρείας, ονομαστικής αξίας €1,60 εκάστης οι οποίες θα εκδοθούν στο πλαίσιο της αύξησης του μετοχικού κεφαλαίου της Εταιρείας κατά ποσό €46.572.772,80, με καταβολή μετρητών, κατάργηση του δικαιώματος προτίμησης των υφιστάμενων μετόχων.

Ταυτόχρονα με τη δημόσια προσφορά, 938.968 νέες μετοχές που θα εκδοθούν στο πλαίσιο της αύξησης θα διατεθούν μέσω ιδιωτικής τοποθέτησης σύμφωνα με τις εξαιρέσεις του Κανονισμού (ΕΕ) 2017/1129, στον υφιστάμενο μέτοχο «AUTOHELLAS ΑΝΩΝΥΜΟΣ ΤΟΥΡΙΣΤΙΚΗ ΚΑΙ ΕΜΠΟΡΙΚΗ ΕΤΑΙΡΕΙΑ», σύμφωνα με την από 20.10.2023 σχετική δήλωση δέσμευσής του.

Επιπλέον, σύμφωνα με τις διατάξεις του άρθρου 114 του Ν. 4548/2018 και το πρόγραμμα διάθεσης δωρεάν μετοχών της Εταιρείας, υπό την αίρεση της εισαγωγής, θα διατεθούν 905.156 δωρεάν μετοχές μέσω αύξησης μετοχικού κεφαλαίου με κεφαλαιοποίηση διανεμητών αποθεματικών, βάσει της απόφασης της από 08.09.2023 Έκτακτης Γενικής Συνέλευσης των μετόχων της Εταιρείας.

Σημειώνεται επίσης ότι οι μέτοχοι της Εταιρείας «TRADE LOGISTICS ΑΕΒΕ» και «HOUSEMARKET ΑΕ» («Πωλητές Μέτοχοι») προς το σκοπό διευκόλυνσης πράξεων σταθεροποίησης επί των μετοχών της Εταιρείας έχουν συνομολογήσει με τους Συντονιστές Κυρίους Αναδόχους, ρήτρα επιπρόσθετης κατανομής μετοχών (overallotment facility) και τους έχουν παραχωρήσει δικαίωμα προαίρεσης αγοράς (Greenshoe option) έως 2.816.901 πρόσθετων μετοχών («Πρόσθετες Μετοχές»), ώστε οι Συντονιστές Κύριοι Ανάδοχοι να δύνανται να τις διαθέσουν σε τελικούς επενδυτές για την κάλυψη τυχόν αυξημένης ζήτησης κατά την Δημόσια Προσφορά.

Η τιμή και ο χρόνος μεταβίβασης των Πρόσθετων Μετοχών στους επενδυτές θα είναι ίδιοι με αυτές των υπολοίπων μετοχών της Δημόσιας Προσφοράς.

Το χρονοδιάγραμμα:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- ΙΝΣΕΤΕ: Στα 11,4 δισ. ευρώ ο τζίρος των ξενοδοχείων για το 2024

- ΑΑΔΕ: Άνοιξε η πλατφόρμα για επιστροφή ΦΠΑ στους αγρότες ειδικού καθεστώτος

- Καρολάιν Λέβιτ: Ιστορική η αυριανή μέρα για την Αμερική οι ανακοινώσεις Τραμπ για τους δασμούς

- GM: Άλμα 16,7% στις πωλήσεις στις ΗΠΑ το α’ τρίμηνο 2025

- Fitch: Αναβάθμισε τις ελληνικές τράπεζες – Επενδυτική βαθμίδα σε Eurobank και Εθνική

- Μητσοτάκης για εξωδικαστικό: Τα αποτελέσματα μας δικαιώνουν – Οι έξι νέες πρωτοβουλίες

- Γαλλία: Το καλοκαίρι του 2026, πριν τις εκλογές, η απόφαση του Εφετείου για την καταδίκη της Λεπέν

- Τραμπ με τον πρόεδρο της Stellantis εν όψει των δασμών στην αυτοκινητοβιομηχανία

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις