Στο 7,5% διαμορφώθηκε το τελικό επιτόκιο για το νέο senior preferred ομόλογο της Εθνικής Τράπεζας, από το 7,75% που τέθηκε αρχικά, και το κουπόνι στο 7,25%, ενώ η τράπεζα αντλεί 500 εκατ. ευρώ, από την έκδοση, τη στιγμή που οι προσφορές ξεπέρασαν το 1,1 δισ. ευρώ.

_x000D_

_x000D_

_x000D_

H Moody’s πρόσφατα αναβάθμισε την αξιολόγηση των μακροπρόθεσμων καταθέσεων της ΕΤΕ σε Ba2 από Ba3, υπογραμμίζοντας την ισχυρή κεφαλαιακή της θέση και τονίζοντας πως οι προοπτικές της παραμένουν θετικές και αντανακλούν τη δυνατότητα περαιτέρω αναβάθμισης τους επόμενους 12 – 18 μήνες με βάση τη μεγαλύτερη ενίσχυση του προφίλ φερεγγυότητάς της και της ανθεκτικότητας να αντιμετωπίσει τυχόν αντίθετους ανέμους από τις τρέχουσες πληθωριστικές πιέσεις και την αύξηση των επιτοκίων που θα αποδυνάμωναν την ικανότητα αποπληρωμής των δανειοληπτών.

_x000D_

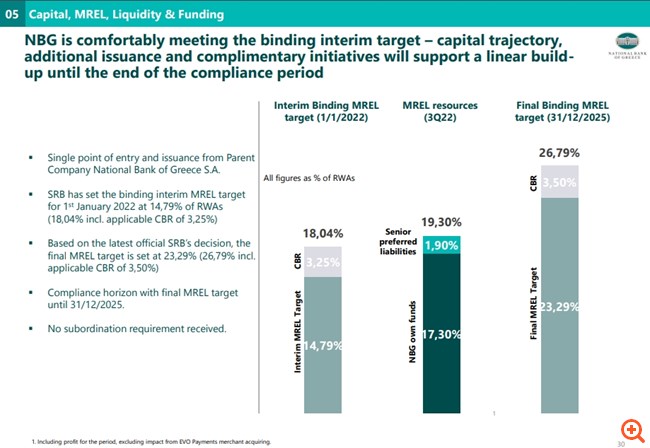

Η κίνηση εντάσσεται στο πλαίσιο της κάλυψης των υποχρεώσεων για τις Ελάχιστες Απαιτήσεις Ιδίων Κεφαλαίων και Επιλέξιμων Υποχρεώσεων – MREL, και γίνεται επίσης και για λόγους χρηματοδότησης. Ο ενδιάμεσος στόχος που είχε θέσει η τράπεζα για το MREL ήταν στο 18,04% την 1η Ιανουαρίου του 2022 και έχει καλυφθεί καθώς στο 9μηνο διαμορφώθηκε στο 19,3%, ενώ έως το τέλος του 2025 – που είναι ο επόμενος και τελικός στόχος – είναι η κάλυψη των MREL να έχει φτάσει το 26,79% των στοιχείων του σταθμισμένου ενεργητικού (RWA).

_x000D_

_x000D_

Το ενδεχόμενο της εξόδου στις αγορές είχε άλλωστε επισημανθεί από τον διευθύνοντα σύμβουλο της Εθνικής Τράπεζας κ. Παύλο Μυλωνά, απαντώντας σε σχετική ερώτηση κατά την ενημέρωση των αναλυτών.

_x000D_

_x000D_

_x000D_

_x000D_

_x000D_

Η Εθνική Τράπεζα ολοκλήρωσε με επιτυχία την τοποθέτηση Ομολόγου Υψηλής Εξασφάλισης στην αγορά, ύψους 500 εκατομμυρίων ευρώ, με τοκομερίδιο 7,25% και απόδοση 7,5%.

_x000D_

Το ομόλογο έχει πενταετή διάρκεια, με δυνατότητα ανάκλησης στα τέσσερα έτη.

_x000D_

Η έκδοση αποτελεί μέρος της ενίσχυσης των Ελάχιστων Απαιτήσεων για τα Ίδια Κεφάλαια και τις Επιλέξιμες Υποχρεώσεις (Minimum Requirement for own funds and Eligible Liabilities, εφεξής MREL), που συνιστά εποπτική υποχρέωση όλων των τραπεζών.

_x000D_

Η συναλλαγή προσέλκυσε το ενδιαφέρον των επενδυτών συγκεντρώνοντας προσφορές ύψους πάνω από €1,1 δισ. με τη συμμετοχή πάνω από 100 θεσμικών επενδυτών. Το 60% του ποσού της έκδοσης διατέθηκε σε ξένους θεσμικούς επενδυτές. Η επιτυχία του εγχειρήματος, αποτέλεσμα της ζήτησης που σημειώθηκε από μία ευρεία επενδυτική βάση, αποτελεί έμπρακτη επιβεβαίωση της εμπιστοσύνης στην Εθνική Τράπεζα και στις προοπτικές της ελληνικής οικονομίας.

_x000D_

Οι BofA Securities, Goldman Sachs Bank Europe SE, IMI Intesa Sanpaolo, Nomura και UBS ενήργησαν ως από κοινού διοργανωτές του βιβλίου προσφορών.

_x000D_

Οι Allen & Overy και η δικηγορική εταιρεία Καρατζάς & Συνεργάτες ενήργησαν ως νομικοί σύμβουλοι της ΕΤΕ.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Ταχιάος: Ενιαίο το εισιτήριο στα MMM της Θεσσαλονίκης

- Αυστρία: Εκλογές στη χώρα με μεγάλο φαβορί την ακροδεξιά

- Μέση Ανατολή: Νεκρός από ισραηλινά πυρά ο αξιωματούχος της Χεζμπολάχ Ναμπίλ Καούκ

- Θεοδωρικάκος: Στηρίζουμε την υγιή επιχειρηματικότητα με καινοτομία και εξωστρέφεια

- Βασιλικός γάμος στην Αθήνα: Η Θεοδώρα Γλύξμπουργκ παντρεύτηκε τον δικηγόρο Μάθιου Κουμάρ (Φωτό)

- Δυτική Αττική: Σε εξέλιξη τα έργα του Προαστιακού – Το 2026 η ολοκλήρωσή τους

- Στεργίου: Σημαντική μείωση αποθεμάτων νερού στην Αθήνα τα τελευταία 2 χρόνια

- Race for the Cure 2024: Αγώνας ευαισθητοποίησης και δύναμης – Σε ισχύ κυκλοφοριακές ρυθμίσεις

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις