Στην «κατά μέτωπο επίθεση» μπαίνει η μάχη για τη νέα παραχώρηση της Αττικής Οδού με την κατάθεση (εκτός φυσικά απρόοπτου) την επόμενη Δευτέρα 17 Ιουλίου των προσφορών από τους κατασκευαστικούς ομίλους που έχουν εκδηλώσει ενδιαφέρον.

Η κινητικότητα που παρατηρείται από τους ενδιαφερόμενους, ξένους και εγχώριους, είναι μεγάλη καθώς η σύμβαση για την Αττική Οδό, χωρίς να περιλαμβάνει κατασκευαστικό αντικείμενο, θεωρείται κάτι σαν «ομόλογο» με τεράστια απόδοση.

Ο αστικός αυτοκινητόδρομος με εξαίρεση την περίοδο της πανδημίας με τις απαγορεύσεις στην κυκλοφορία εμφανίζει αύξηση στη μέση κυκλοφορία των οχημάτων της τάξεως του 10%, ενώ αναμένεται η κυκλοφορία του να ενισχυθεί περαιτέρω όταν ολοκληρωθούν οι επεκτάσεις που σχεδιάζονται.

Τη διαδικασία διενεργεί το ΤΑΙΠΕΔ με τις αρχικές εκτιμήσεις της διοίκησης – και προ της αύξησης των επιτοκίων – για την «πολύφερνο νύφη» να κάνουν λόγο για τίμημα της τάξεως των 2,4 δισ. ευρώ.

Πληροφορίες αναφέρουν ότι από τους 8 οικονομικούς φορείς (εταιρείες και κοινοπραξίες) θα καταθέσουν προσφορά τουλάχιστον οι 7.

Στους ενδιαφερόμενους περιλαμβάνονται όλοι οι μεγάλοι κατασκευαστικοί όμιλοι της χώρας και συγκεκριμένα:

Η ΓΕΚ Τέρνα η οποία διαθέτει το μεγαλύτερο χαρτοφυλάκιο παραχωρήσεων, ειδικά έπειτα από την προσθήκη της σύμβασης για την Εγνατία Οδό. Διεκδικεί την εκ νέου παραχώρηση του αυτοκινητοδρόμου τυπικά μόνη της ωστόσο αν επικρατήσει θα συνεργαστεί με την First Sentier.

Η Άκτωρ Παραχωρήσεις (Όμιλος Ελλάκτωρ) με την Άβαξ (οι σημερινοί διαχειριστές της Αττικής Οδού) συνεργάζονται με την γαλλική Meridiam (αρχικά είχαν εκδηλώσει ενδιαφέρον με την επίσης γαλλική Ardian) και προφανώς ενδιαφέρονται να διατηρήσουν στο χαρτοφυλάκιό τους το συγκεκριμένο asset.

Ο Όμιλος Μυτιληναίου συνεργάζεται με την γαλλική VINCI η οποία έχει συμμετάσχει αρκετές φορές σε έργα παραχώρησης στη χώρα μας.

Σε κοινοπραξία με την εταιρεία Brisa (ο μεγαλύτερος διαχειριστής αυτοκινητοδρόμων στην Πορτογαλία) συνεργάζεται η Intrakat, η οποία αύξησε πρόσφατα το ποσοστό της στο σχήμα διεκδίκησης της Αττικής Οδού σε 49% έναντι 30% που όριζε η αρχική συμφωνία.

Στους ενδιαφερόμενους για την παραχώρηση του αστικού αυτοκινητοδρόμου συμμετέχει επίσης ο όμιλος Κοπελούζου μέσω της Fincop Infrastructure και σε κοινοπραξία με την αυστραλιανή Macquarie Asset Management Motorway Holdings. Η Macquarie αποτελεί από τις ισχυρότερες εταιρείες διαχείρισης διαφόρων ειδών περιουσιακών στοιχείων διαθέτοντας άμεσες επενδύσεις σε δεκάδες χώρες.

Στους ξένους ενδιαφερόμενους περιλαμβάνεται και η ισπανική Abertis η οποία κατεβαίνει μόνη της αλλά προτίθεται, εφόσον είναι ανάδοχος, να αναζητήσει τοπικό εταίρο, κάτι που σημαίνει ότι οι ελληνικοί όμιλοι που θα μείνουν εκτός θα έχουν ακόμη μια ευκαιρία. Δραστηριοποιείται παγκόσμια έχοντας υπό διαχείριση περίπου 7.700 χλμ. αυτοκινητοδρόμων σε 15 χώρες σε Ευρώπη, Αμερική και Ασία.

Αρχικό ενδιαφέρον έχει εκδηλώσει ακόμα η Fininc Group, ιταλική εταιρεία συμμετοχών που δραστηριοποιείται κυρίως στον κλάδο των μεγάλων δημοσίων έργων και η κοινοπραξία των Vauban – DIF – EGIS. Η Vauban διαχειρίζεται περιουσιακά στοιχεία ύψους 6,5 δισ. ευρώ, η DIF Capital Partners κατέχει ηγετική θέση παγκοσμίως με κεφάλαια υπό διαχείριση περίπου 10 δισ. και η Egis (η οποία συνεργάζεται με τη ΓΕΚ Τέρνα στην παραχώρηση της Εγνατίας Οδού) διαχειρίζεται 47 αυτοκινητοδρόμους σε πέντε ηπείρους, συνολικού μήκους 4.500 χλμ.

Εδώ ισχύει κυριολεκτικά το «πολλά βάζετε, πολλά παίρνετε».

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Χρηματιστήριο Αθηνών: Πουλάει το ακίνητο στη Θεσσαλονίκη φθηνότερα από την αγορά πριν 28 χρόνια

- Πιερρακάκης με Θεοδωρόπουλο: Θα αξιοποιήσουμε τις προτάσεις του ΣΕΒ

- Δημοσκόπηση Marc: Καθαρά δεύτερη η Κωνσταντοπούλου με 13,7% – Η ΝΔ πρώτη με 26,5%

- New York Times: Η Amazon κατέθεσε προσφορά για την εξαγορά του TikTok

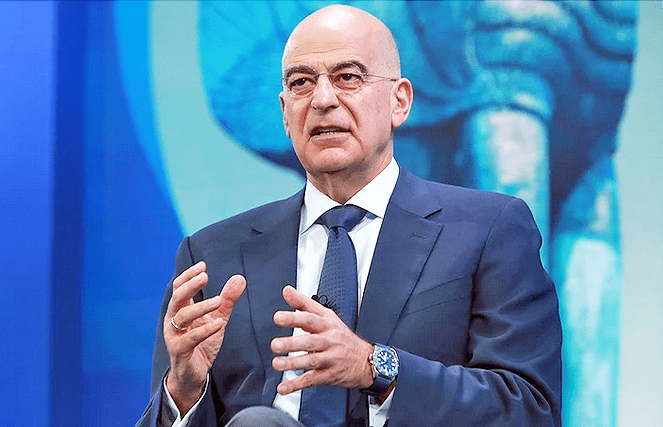

- Δένδιας στη Βουλή: Αυτά είναι τα 6 μέτρα διαφάνειας για τα εξοπλιστικά

- Παραδίδεται στην κυκλοφορία η Γέφυρα Χειμωνικού στην Κεφαλονιά

- Ευρωπαϊκές αγορές: Έκλεισαν με απώλειες περιμένοντας τους δασμούς Τραμπ

- Politico: Ο Μασκ αποχωρεί σύντομα από την κυβέρνηση Τραμπ

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις