Κρίση με την κρίση, έχουμε δημιουργήσει έναν τραπεζικό κλάδο που είναι θεωρητικά ιδιωτικός, αλλά πρακτικά τμήμα του κράτους, γράφει ο Μάρτιν Γουλφ στους Financial Times.

«Οι τράπεζες πτωχεύουν. Και όταν το κάνουν, αυτοί που είναι να χάσουν, ουρλιάζουν για κρατική διάσωση. Αν τα απειλούμενα κόστη είναι αρκετά μεγάλα, θα το πετύχουν.

Με αυτό τον τρόπο, κρίση με την κρίση, έχουμε δημιουργήσει έναν τραπεζικό κλάδο που είναι θεωρητικά ιδιωτικός, αλλά πρακτικά είναι πτέρυγα του κράτους. Το τελευταίο, με τη σειρά του, επιχειρεί να περιορίσει την επιθυμία των μετόχων και της διοίκησης να εκμεταλλευτούν τα δίχτυα ασφαλείας που απολαμβάνουν. Το αποτέλεσμα είναι ένα σύστημα που είναι ουσιώδες για τη λειτουργία της οικονομίας της αγοράς, αλλά δεν λειτουργεί σύμφωνα με τους κανόνες της. Πρόκειται για ένα χάος.

Το χρήμα είναι αυτό που πρέπει να έχει κανείς για να αγοράσει τα πράγματα που χρειάζεται. Αυτό ισχύει για τα νοικοκυριά και τις επιχειρήσεις, οι οποίες πρέπει να πληρώνουν προμηθευτές και εργαζόμενους. Αυτός είναι ο λόγος για τον οποίο οι χρεοκοπίες των τραπεζών αποτελούν καταστροφές. Αλλά οι τράπεζες δεν έχουν σχεδιαστεί για να είναι ασφαλείς. Ενώ οι υποχρεώσεις τους από καταθέσεις υποτίθεται ότι είναι απολύτως ασφαλείς και ρευστοποιήσιμες, τα περιουσιακά τους στοιχεία υπόκεινται σε κινδύνους λήξης, πίστωσης, επιτοκίου και ρευστότητας. Είναι ιδρύματα που λειτουργούν με καλές καιρικές συνθήκες. Σε κακές εποχές, χρεοκοπούν, καθώς οι καταθέτες τρέχουν προς την πόρτα.

Με την πάροδο του χρόνου, οι κρατικοί θεσμοί ανταποκρίθηκαν στην αδυναμία των τραπεζών να παρέχουν τα ασφαλή χρήματα που περιμένουν οι καταθέτες τους. Τον 19ο αιώνα, οι κεντρικές τράπεζες έγιναν δανειστές έσχατης καταφυγής, αν και υποτίθεται με συντελεστή ποινής. Στις αρχές του 20ού, οι κυβερνήσεις εγγυήθηκαν τις μικρότερες καταθέσεις.

Στη συνέχεια, κατά τη χρηματοπιστωτική κρίση του 2007-09, έβαλαν στην ουσία ολόκληρο τον ισολογισμό τους πίσω από τις τράπεζες. Το τραπεζικό σύστημα στο σύνολό του έγινε, αναμφισβήτητα, μέρος του κράτους. Σε αντάλλαγμα, αυξήθηκαν οι κεφαλαιακές απαιτήσεις, αυστηροποιήθηκαν οι κανόνες ρευστότητας και εισήχθησαν stress tests. Όλα τότε θα ήταν καλά. Ή και όχι.

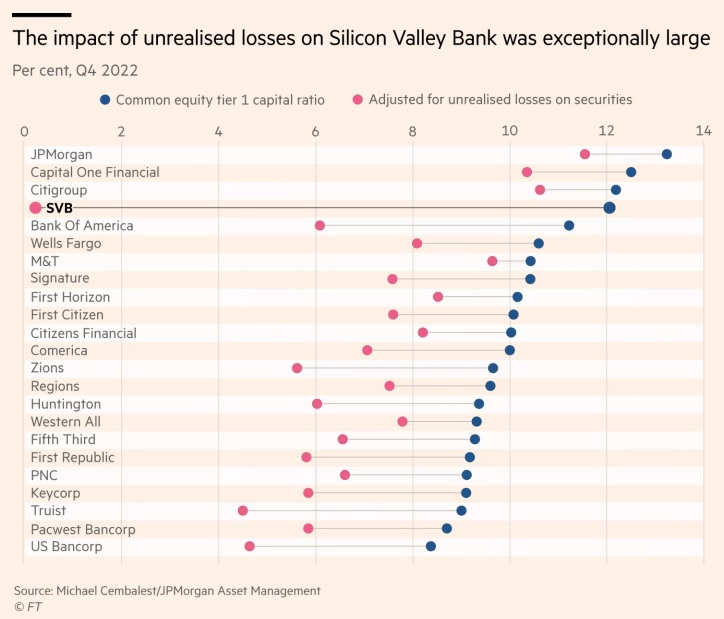

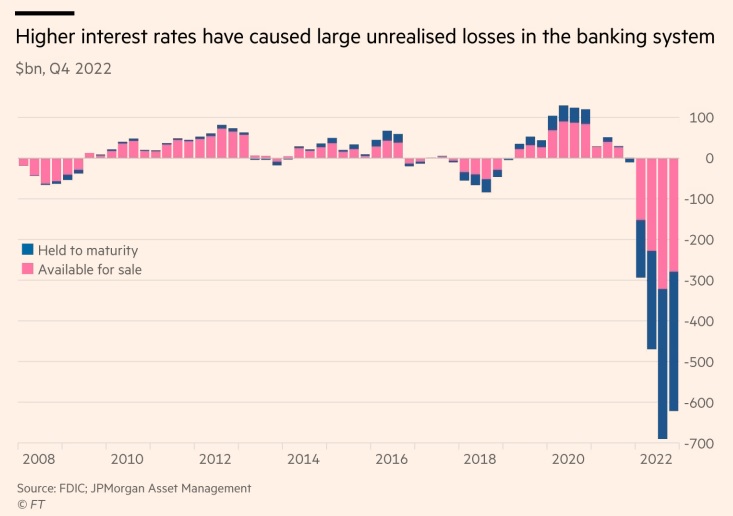

Η κατάρρευση της Silicon Valley Bank δείχνει ότι υπάρχουν τρύπες στο ρυθμιστικό ανάχωμα των ΗΠΑ. Αυτό δεν είναι τυχαίο. Είναι αυτό που ζητούσαν οι λομπίστες: ξεφορτώστε μας από τους επαχθείς κανονισμούς, φώναζαν, και θα παραδώσουμε θαύματα ανάπτυξης. Στην περίπτωση αυτής της τράπεζας, αυτό που ξεχωρίζει είναι η εξάρτησή της από ανασφάλιστες καταθέσεις και το στοίχημά της σε δήθεν ασφαλή ομόλογα μακράς διάρκειας. Στο τέλος του 2022, είχε 151,6 δισ. δολάρια σε ανασφάλιστες εγχώριες καταθέσεις έναντι περίπου 20 δισ. δολαρίων σε ασφαλισμένες καταθέσεις. Είχε επίσης σημαντικές μη πραγματοποιημένες ζημίες στο χαρτοφυλάκιο ομολόγων της, καθώς τα επιτόκια αυξήθηκαν. Βάλτε αυτά τα δύο πράγματα μαζί και μια φυγή καταθέσεων έγινε πιθανή: άλλωστε οι αρουραίοι πάντα εγκαταλείπουν τα βυθιζόμενα χρηματοπιστωτικά πλοία.

Όσοι δεν καταφέρουν να ξεφύγουν εγκαίρως, θα φωνάξουν για διάσωση. Μπορεί να είναι διασκεδαστικό το γεγονός ότι αυτοί που φώναξαν για διάσωση αυτή τη φορά ήταν οι φιλελεύθεροι της Silicon Valley. Αλλά λίγοι άνθρωποι είναι καπιταλιστές, όταν απειλούνται με απώλεια χρημάτων που θεωρούσαν ασφαλή και κανείς δεν είναι καλύτερος από έναν καπιταλιστή στο να εξηγεί πόσο σημαντικός είναι ο πλούτος του για την υγεία της οικονομίας. Οι ανασφάλιστοι καταθέτες διασώθηκαν δεόντως στην SVB και αλλού. Αυτό αφαιρεί μια ακόμη πηγή πειθαρχίας του ιδιωτικού τομέα στις τράπεζες.

Ωστόσο, η SVB ήταν μόλις η 16η μεγαλύτερη τράπεζα στις ΗΠΑ. Αυτός είναι, άλλωστε, ο λόγος για τον οποίο είχε μείνει έξω από το ρυθμιστικό δίχτυ που εφαρμόζεται στις πιο συστημικά σημαντικές τράπεζες. Ήταν βολικά μη σημαντική στη ζωή, αλλά έγινε συστημικά σημαντική στον θάνατο. Η Ομοσπονδιακή Τράπεζα προσφέρθηκε επίσης να δανείσει στην ονομαστική αξία σε τράπεζες που χρειάζονται ρευστότητα. Πρόκειται για αρνητικό «κούρεμα» σε τράπεζες που χρειάζονται δάνεια έκτακτης ανάγκης. Πέραν αυτού, ο πρόεδρος Τζο Μπάιντεν διαβεβαίωσε ότι «θα κάνουμε ό,τι χρειάζεται».

Είναι αλήθεια ότι αυτή τη φορά οι μέτοχοι και οι κάτοχοι ομολόγων δεν διασώζονται. Επιπλέον, οι απώλειες υποτίθεται ότι θα βαρύνουν τον τραπεζικό κλάδο στο σύνολό του. Ωστόσο, οι απώλειες είναι και πάλι εν μέρει κοινωνικοποιημένες. Αμφιβάλλει κανείς ότι η κοινωνικοποίηση θα γίνει βαθύτερη, αν η βαθύνει και η κρίση;

Φυσικά, ο κόσμος αναρωτιέται τι σημαίνει αυτό το νέο σοκ. Ορισμένοι αναλυτές πιστεύουν ότι η Fed δεν θα προχωρήσει πλέον σε σύσφιξη της νομισματικής πολιτικής αυτό τον μήνα. Αυτό που είναι σαφές είναι ότι υπάρχει μεγάλη αβεβαιότητα, η οποία μπορεί να δικαιολογήσει την καθυστέρηση της περαιτέρω σύσφιξης. Αλλά η μείωση του πληθωρισμού παραμένει απαραίτητη: ο δείκτης τιμών καταναλωτή στις ΗΠΑ αυξήθηκε κατά 6% σε ετήσια βάση τον Φεβρουάριο.

Προς το παρόν, ωστόσο, το μεγάλο ζήτημα δεν είναι τι θα συμβεί στην οικονομία, αλλά τι θα συμβεί στη χρηματοδότηση. Ένα σημείο είναι ότι είναι καλό αν ο φόβος έχει αναζωπυρωθεί στο χρηματοπιστωτικό σύστημα. Το άγχος που δημιουργείται από μικρά σοκ καθιστά τις μεγάλες κρίσεις κάπως λιγότερο πιθανές. Υπάρχουν και πρόσθετα διδάγματα: οι τράπεζες παραμένουν το ίδιο ευάλωτες σε καταδρομικές κινήσεις όπως πάντα και, είτε μας αρέσει είτε όχι, οι ανασφάλιστοι καταθέτες δεν θα εξαλειφθούν σε μια χρεοκοπία. Η εμπιστοσύνη ότι οι καταθέσεις είναι ασφαλείς είναι πολύ σημαντική, οικονομικά και πολιτικά.

Πώς, λοιπόν, αυτά τα νέα στοιχεία για τον βαθμό στον οποίο το κράτος στηρίζει τις τράπεζες, ακόμη και σε σχετικά κανονικές εποχές, θα αντανακλώνται στην πολιτική; Μια απλή απάντηση είναι ότι η ρύθμιση των συστημικά σημαντικών τραπεζών πρέπει να επεκταθεί σε όλο το σύστημα. Μια άλλη είναι ότι οι καταθέσεις πρέπει να τίθενται υπεράνω όλων των άλλων χρεών σε περίπτωση αφερεγγυότητας, ώστε να αντικατοπτρίζεται η κοινωνική και οικονομική τους σημασία. Μια άλλη είναι ότι οι ισολογισμοί θα πρέπει πάντα να αντικατοπτρίζουν την πραγματικότητα της αγοράς. Τέλος, οι κεφαλαιακές απαιτήσεις θα πρέπει να προσαρμοστούν ανάλογα. Αν τα κεφάλαια των τραπεζών πέφτουν πολύ χαμηλά, στις αποτιμήσεις της αγοράς, πρέπει να αυξηθούν, άμεσα.

Το θεμελιώδες μάθημα που πρέπει να ξαναμάθουμε είναι ότι ακόμη και σε μια μέτρια κρίση, οι καταθέσεις δεν μπορούν να θυσιαστούν και οι κανόνες για το κούρεμα την παροχή ρευστότητας θα πάνε περίπατο. Οι τράπεζες είναι κηδεμόνες του κράτους, εν μέρει επειδή βρίσκονται στην καρδιά του πιστωτικού συστήματος, αλλά ακόμη περισσότερο επειδή οι υποχρεώσεις τους από καταθέσεις είναι τόσο σημαντικές πολιτικά. Το πάντρεμα των επικίνδυνων και συχνά μη ρευστοποιήσιμων περιουσιακών στοιχείων με τις υποχρεώσεις που πρέπει να είναι ασφαλείς και ρευστοποιήσιμες εντός υποκεφαλαιοποιημένων ιδρυμάτων που αναζητούν κέρδη και πληρώνουν μπόνους, τα οποία ρυθμίζονται από πολιτικά υποταγμένους και συχνά ανίκανους δημόσιους φορείς, είναι μια καταστροφή που περιμένει να συμβεί.

Το τραπεζικό σύστημα χρειάζεται ριζική αλλαγή. Την επόμενη εβδομάδα θα συζητήσω πώς θα επιτευχθεί αυτή».

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Τραμπ για αντίποινα δασμών Κίνας: «Έπαιξαν λάθος, πανικοβλήθηκαν»

- Ζυθοποιοί της ΕΕ: Θα χαθούν 100.000 θέσεις εργασίας από το δασμό 25% του Τραμπ στην μπύρα

- Wall Street: Βουλιάζει μετά τα αντίποινα της Κίνας στους δασμούς Τραμπ

- Politico: Βρετανία και χώρες της Β. Ευρώπης σε «μυστικό δείπνο» για ξεχωριστό fund εξοπλισμών

- Βουλή: Πάλι 11 βουλευτές της ΝΔ καταθέτουν ερώτηση για τους ανέργους άνω των 55 ετών

- Δίκη Folli Follie: Αθώοι Χαρ. Γκότσης και Τζ. Κουτσολιούτσος για την καθυστέρηση στην αναστολή της μετοχής

- Από τη Nike στην Apple: Ποιες αμερικανικές μάρκες θα πληγούν περισσότερο από τους δασμούς Τραμπ

- Guardian: Σε «λίμνες λάσπης» Μύκονος και Πάρος λίγες εβδομάδες πριν το Πάσχα

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις