Η κερδοφορία συνολικά για 107 συστημικά πιστωτικά ιδρύματα της ΕΕ, ανήλθε στα 164,75 δισ. ευρώ

Στατιστικά στοιχεία του Ενιαίου Εποπτικού Μηχανισμού της Ευρωπαϊκής Κεντρικής Τράπεζας ως προς τα συστημικά πιστωτικά ιδρύματα που υπόκεινται στην άμεση εποπτεία του παρουσίασε η Ενωση Τραπεζών.

Σύμφωνα με αυτά, για το 2023, η κερδοφορία συνολικά για 107 συστημικά πιστωτικά ιδρύματα της ΕΕ, ανήλθε στα 164,75 δισ. ευρώ, εκ των οποίων 3,62 δισ. ευρώ για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

Παράλληλα, το ενεργητικό των 107 συστημικών πιστωτικών ιδρυμάτων αυξήθηκε κατά 0,4% έναντι του 2022 και αντιστοιχεί στο 84,2% του συνολικού ενεργητικού του Ευρωπαϊκού Τραπεζικού Τομέα.

Καθένα από τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας διαθέτει ενεργητικό άνω των 70 δισ. ευρώ σε επίπεδο ομίλου, το δε σύνολο του ενεργητικού τους ανήλθε σε €303,51 δισ., έναντι €312,55 δισ το 2022.

Στα έσοδα από προμήθειες (Net fee and commission income) ως ποσοστό στα συνολικά λειτουργικά έσοδα (Operating income) η εικόνα έχει ως εξής:

28,2% για τα 107 Συστημικά πιστωτικά ιδρύματα,

16,2% για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

Έσοδα από τόκους (Net interest income) ως ποσοστό στα συνολικά λειτουργικά έσοδα (Operating income):

61,1% για τα 107 συστημικά πιστωτικά ιδρύματα,

78,5% για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

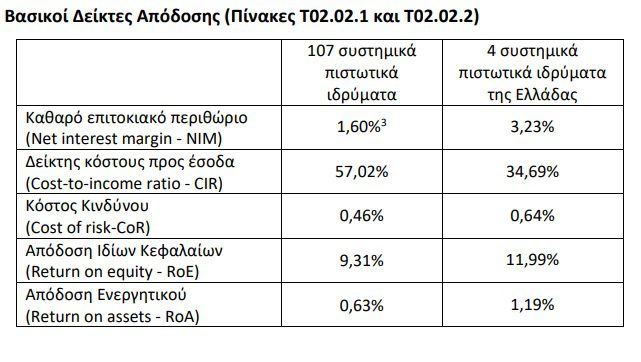

Οπως προκύπτει από τον παρακάτω πίνακα, οι τράπεζες έχουν διπλάσιο καθαρό επιτοκιακό περιθώριο (3,23% έναντι 1,6%) αλλά υψηλότερο cost of risk (0,64% έναντι 0,46%). Υπερτερούν παράλληλα, σε απόδοση ιδίων κεφαλαίων και απόδοση ενεργητικού.

Συνολικά 78, μεταξύ των οποίων και τα 4 ελληνικά, από τα συνολικά 107 συστημικά πιστωτικά ιδρύματα είχαν, την 31/12/2023 δείκτη CET1 μεταξύ 10% και 20%. Τα υπόλοιπα 29 συστημικά πιστωτικά ιδρύματα είχαν δείκτη CET1 υψηλότερο του 20%.

Για τα 107 συστημικά πιστωτικά ιδρύματα:

Παρατηρείται αύξηση του ποσοστού των μη εξυπηρετούμενων δανείων στο σύνολο του δανειακού τους χαρτοφυλακίου (μη λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (2,27%).

Παρατηρείται αύξηση του ποσοστού των μη εξυπηρετούμενων δανείων στο σύνολο του δανειακού τους χαρτοφυλακίου (λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (1,84%).

Για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας:

Παρατηρείται μείωση 33% του ποσοστού των μη εξυπηρετούμενων δανείων επί του συνολικού δανειακού τους χαρτοφυλακίου (μη λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (6,02%).

Παρατηρείται μείωση 27% του ποσοστού των μη εξυπηρετούμενων δανείων επί του συνολικού δανειακού τους χαρτοφυλακίου (λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (4,58%).

Ποσοστό κάλυψης των ελληνικών συστημικών τραπεζών 25% υψηλότερο έναντι του ευρωπαϊκού μέσου όρου.

Δείτε αναλυτικά τα στοιχεία της ΕΝΩΣΗΣ ΤΡΑΠΕΖΩΝ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Χρηματιστήριο Αθηνών: Πουλάει το ακίνητο στη Θεσσαλονίκη φθηνότερα από την αγορά πριν 28 χρόνια

- Πιερρακάκης με Θεοδωρόπουλο: Θα αξιοποιήσουμε τις προτάσεις του ΣΕΒ

- Δημοσκόπηση Marc: Καθαρά δεύτερη η Κωνσταντοπούλου με 13,7% – Η ΝΔ πρώτη με 26,5%

- New York Times: Η Amazon κατέθεσε προσφορά για την εξαγορά του TikTok

- Δένδιας στη Βουλή: Αυτά είναι τα 6 μέτρα διαφάνειας για τα εξοπλιστικά

- Παραδίδεται στην κυκλοφορία η Γέφυρα Χειμωνικού στην Κεφαλονιά

- Ευρωπαϊκές αγορές: Έκλεισαν με απώλειες περιμένοντας τους δασμούς Τραμπ

- Politico: Ο Μασκ αποχωρεί σύντομα από την κυβέρνηση Τραμπ

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις