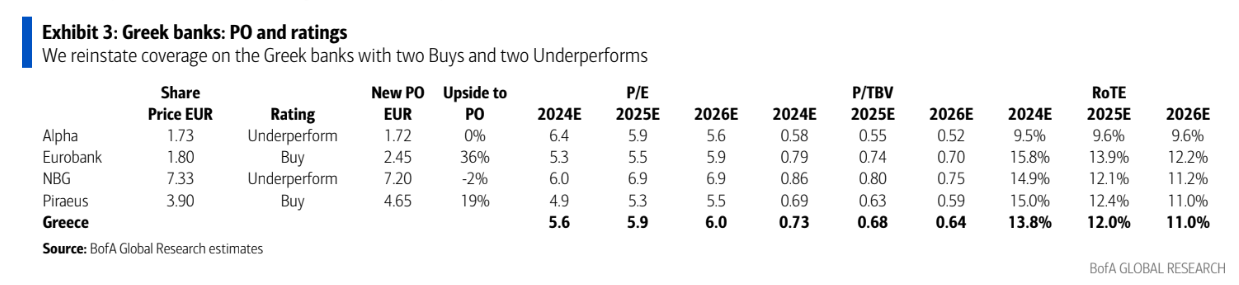

Δίνει τιμή - στόχο 2,45 ευρώ για τη μετοχή της Eurobank και 4,65 ευρώ για της Πειραιώς, ενώ για τις Εθνική και Alpha Bank, 1,72 ευρώ και τα 7,20 ευρώ αντίστοιχα

H Bank of America (BofA) ξεκινά εκ νέου την κάλυψη των ελληνικών τραπεζών με δύο συστάσεις αγοράς και δύο συστάσεις υποαπόδοσης για τις τέσσερις συστημικές ελληνικές τράπεζες. Θέτει σύσταση αγοράς (buy) για τον τίτλο της Eurobank για τα υψηλότερα περιθώρια ανόδου που διαθέτει η μετοχή της με τιμή στόχο στα 2,45 ευρώ και για την Τράπεζα Πειραιώς για την πιο χαμηλή αποτίμηση της μετοχής με τιμή στόχο τα 4,65 ευρώ.

Αντίθετα, για τις Alpha Bank και Εθνική Τράπεζα, θέτει συστάσεις underperform με τιμές στόχους το 1,72 ευρώ και τα 7,20 ευρώ, με μηδενικά επί της ουσίας περιθώρια μεταβολής από τα τρέχοντα στα στο ταμπλό του ΧΑ. Η έκθεση της BofA είναι σαφώς η λιγότερη αισιόδοξη έκθεση των τελευταίων μηνών για τις εγχώριες τράπεζες, καθώς εγείρει ερωτηματικά για την ανάπτυξη των κερδών τους τα επόμενα έτη, το κόστος κινδύνου και τέλος τις αποτιμήσεις τους σε σχέση με τις τράπεζες της αναπτυγμένης Ευρώπης.

«Διατηρούμε ισορροπημένη άποψη για τον ελληνικό τραπεζικό κλάδο. Βρίσκουμε επιλεκτική αξία στην Eurobank (πιο κερδοφόρα) και την Πειραιώς (φθηνότερη) για να αποκτήσουμε ακόμα έκθεση στην ανάκαμψη στην Ελλάδα. Ωστόσο, θεωρούμε ότι το περιβάλλον πτώσης των κερδών ανά μετοχή θα αποτελέσει εστίαση για την αγορά τα επόμενα χρόνια. Σε επίπεδο, για το 2025, οι ελληνικές τράπεζες διαπραγματεύονται με P/E 5,3 με 6,9 φορές, αρκετά συμβατό έως και πάνω από τις ευρωπαϊκές ομοειδείς, παρά το γεγονός ότι έχουν υψηλότερους κινδύνους (ποιότητα κεφαλαίου, δομικά υψηλότερο CoR). Για τη Eurobank, βλέπουμε το υψηλότερο βιώσιμο RoTE στο 13,9%/12,2% στα έτη 2025/2026, περιθώριο ανόδου από την ανατιμολόγηση των καταθέσεων προς τα κάτω και αύξηση 10%/11% EPS τα επόμενα έτη από την πιθανή ενοποίηση της Ελληνικής Τράπεζας (HB) στο τρίτο τρίμηνο φέτος. Για την Πειραιώς, θεωρούμε ότι το χαμηλότερο P/E (5,3 φορές για το 2025) εξακολουθεί να μην αντικατοπτρίζει την ιστορία ανάκαμψης με διψήφιο βιώσιμο RoTE (12,4%/11,0% στο 25/26E) και χαμηλό δείκτη NPE», εξηγεί η ΒοfA.

Οι μετοχές των ελληνικών τραπεζών είναι διαπραγματεύσιμες με δείκτη P/E από 5,3 φορές έως 6,9 για το 2025 και δείκτη εσωτερικής αξίας στις 0,7 φορές για δείκτη αποδοτικότητας ROTE στο 12% για το 2025. Αυτοί οι δείκτες, σύμφωνα με τη BofA, δεν είναι πλέον σε χαμηλά επίπεδα μετά από την τεράστια βελτίωση της κερδοφορίας και ποιότητας ενεργητικού και βρίσκονται πολύ κοντά στις αποτιμήσεις των τραπεζών της ανεπτυγμένης Ευρώπης με δείκτη P/E στις 6,7 φορές για το 2025 και δείκτη P/BV στις 0,8 φορές για δείκτη ROTE στο 13% για το 2025. Οι τράπεζες της Κεντρικής και Ανατολικής Ευρώπης είναι αποτιμημένες με δείκτη P/E στις 6,5 φορές για το 2025 και δείκτη P/BV στις 0,8 φορές για δείκτη ROTE στο 14,6% για το 2025 και επίσης διαθέτουν υψηλότερη δυναμική για τις αποδόσεις ROTE σε συνδυασμό με εγγενείς κινδύνους. «Ο εκτιμώμενος δείκτης ROTE για το 2025 φτάνει στο 12%, παραμένοντας χαμηλότερα από το μέσο κόστος κεφαλαίου των ελληνικών τραπεζών στο 13,8% και πιστεύουμε ότι υπάρχουν πιο σαφείς ευκαιρίες για αγορά σε άλλες χώρες της αναδυόμενης Ευρώπης, Μέσης Ανατολής και Αφρικής», αναφέρει η BοfA.

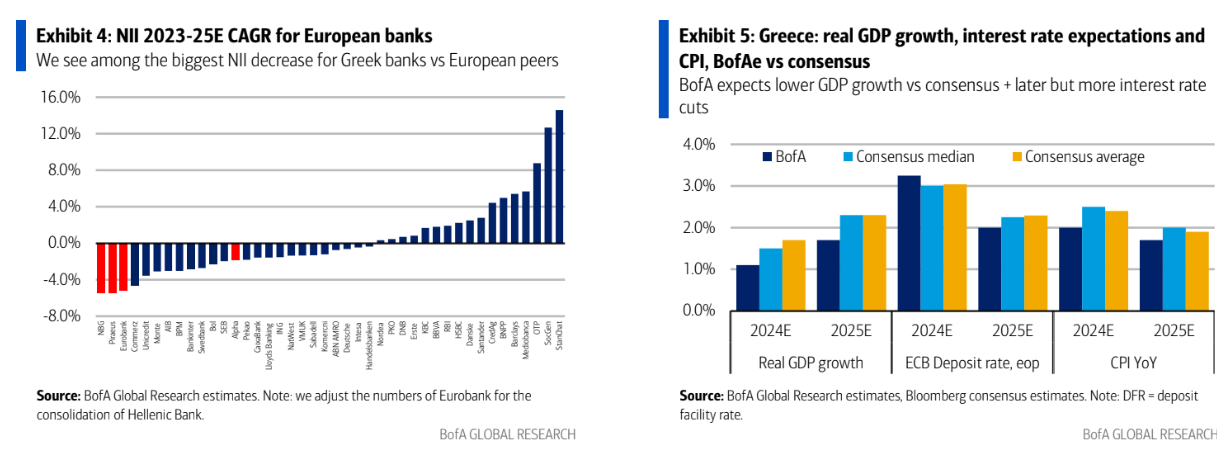

H εξασθένηση του περιβάλλοντος των υψηλών κερδών ανά μετοχή θα βρεθεί στο επίκεντρο τα επόμενα χρόνια, ενώ η BofA διακρίνει ότι οι ελληνικές τράπεζες διαθέτουν υψηλότερους κινδύνους σε όρους ποιότητας κεφαλαίων και υψηλότερο κόστος κινδύνου, συνδυαστικά με χαμηλότερες μερισματικές αποδόσεις. Ο δείκτης ROTE των ελληνικών τραπεζών θα μειωθεί από το 16,5% πέρυσι σε 11% το 2026, με μέσο ετήσιο ρυθμό πτώσης των κερδών ανά μετοχή 4% από τη μείωση των καθαρών επιτοκιακών περιθωρίων και των επιτοκίων της ΕΚΤ αλλά και των αυξημένων ευαισθησιών στα επιτόκια, σε σύγκριση με την Ευρώπη. Το κόστος κινδύνου (cost of risk) θα παραμείνει σε σταθερά υψηλά επίπεδα σε σύγκριση με τις ευρωπαϊκές τράπεζες, καθώς τα προβλήματα του παρελθόντος θα συνεχίσουν να επηρεάζουν αρνητικά τις επιδόσεις τους.

Η BofA προσδοκά αύξηση των εξυπηρετούμενων δανείων 4,1% – 4,8% για τα έτη 2024 και 2025, που θα αυξηθεί στο 7% το 2026 και η πιο επιφυλακτική θέση της στηρίζεται στη βραδύτερη ανάπτυξη της οικονομίας φέτος 2024 και το 2025.

Σε σχέση με τις μερισματικές αποδόσεις, η BofA εκτιμά ότι εξακολουθεί να υφίσταται αβεβαιότητα για τις αποφάσεις από τις ρυθμιστικές αρχές σε σχέση με τα ποσοστά των μερισμάτων που θα μπορούν να μοιραστούν στους μετόχους τους. Εντούτοις, οι ελληνικές τράπεζες θα ξεπεράσουν σε μέσα επίπεδα τη μερισματική απόδοση των τραπεζών στην περιοχή της αναδυόμενης Ευρώπης, Μέσης Ανατολής και Αφρικής με επιδόσεις της τάξεως 5,4$ έως 6% για την τρέχουσα διετία έναντι 4,8% με 5,5%. Από την άλλη πλευρά όμως, οι μερισματικές αποδόσεις θα υπολείπονται των αναπτυγμένων τραπεζών στην Ευρώπη και των τραπεζών στην Κεντρική και Ανατολική Ευρώπη και οποίες ανέρχονται σε 6,9 % με 7,1% και 6,1% έως 7%, αντίστοιχα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Χρηματιστήριο: Μεγάλη πτώση 2,12% ο Γενικός Δείκτης στις 1.643,04 μονάδες

- Lidl Ελλάς: Ενισχύει οικονομικά τη Unicef με κάθε σκανάρισμα της ψηφιακής κάρτας Lidl Plus

- Νέα αναβολή (3η) στη δίκη των “Σπαρτιατών” για εξαπάτηση του εκλογικού Σώματος

- Μώραλης: Δεν υπάρχει καμία κατηγορία, δεν έχω να φοβηθώ τίποτε για την υπόθεση Λυγγερίδη

- Αρνητικά πρόσημα στα ασιατικά χρηματιστήρια

- Premia Properties: Αύξηση 18% των εσόδων στα 22,4 εκατ. ευρώ το 2024

- Χατζηδάκης: “Μικρές οι εξαγωγές προς ΗΠΑ, αλλά πρέπει να προσέξουμε”

- Τραμπ σε Κίνα: Δώστε μου το TikTok να μειώσω τους δασμούς

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις