“Αμετανόητα” bearish συνεχίζει να δηλώνει η Bank of America στέλνοντας και πάλι προειδοποίηση για ισχυρή βουτιά των ευρωπαϊκών μετοχών, καθώς προβλέπει πως η ύφεση παραμένει πιθανή και θα χτυπήσει έντονα τις αγορές.

Η BofA, η οποία είναι αρνητική για την Ευρώπη εδώ και πολλούς μήνες, προβλέποντας επίμονα ισχυρό sell-off και χάνοντας έτσι το σημαντικό ράλι και τη δυναμική υπεραπόδοση που έχουν σημειώσει οι μετοχές της περιοχής το τελευταίο διάστημα, βασίζει την πρόβλεψή της στην επίδραση της σκληρής νομισματικής σύσφιξης που έχει σημειωθεί από το 2022 και η οποία θα αρχίσει να γίνεται αισθητή στην οικονομία το αμέσως επόμενο διάστημα.

Όπως σημειώνει στην έκθεση ευρωπαϊκής επενδυτικής στρατηγικής, οι ελπίδες ήπιας προσγείωσης της οικονομίας πολλαπλασιάζονται, ωστόσο οι κίνδυνοι ύφεσης παραμένουν υψηλοί δεδομένης της καθυστερημένης επίδρασης της σκληρής νομισματικής σύσφιξης. Εάν σημειωθεί ύφεση, οι μετοχές είναι απίθανο να αποφύγουν τη βουτιά, δεδομένης της απότομης υποβάθμισης των κερδών ανά μετοχή και της διεύρυνσης των risk premia.

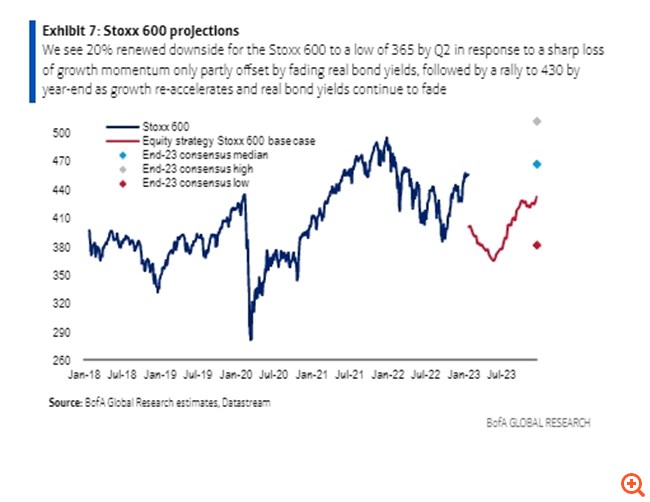

Έτσι, η BofA παραμένει αρνητική για τις ευρωπαϊκές μετοχές, βλέποντας sell-off της τάξης του 20% έως το β’ τρίμηνο, και παραμένει underweight στις κυκλικές μετοχές έναντι των αμυντικών, ενώ στο β’ εξάμηνο αναμένει ισχυρό ράλι 20% λόγω της βελτίωσης μακροοικονομικού περιβάλλοντος.

Πιο αναλυτικά, όπως σημειώνει η BofA, οι αυξανόμενες ελπίδες για μια ήπια προσγείωση είναι πιθανό να πέσουν σε τοίχο: η αισιοδοξία για τις προοπτικές της παγκόσμιας οικονομίας έχουν αυξηθεί λόγω της συνεχιζόμενης ισχυρής ανάπτυξης της παραγωγής, της ανάκαμψης του PMI της ζώνης του ευρώ και των ΗΠΑ, του ανοίγματος της Κίνας, της χαλάρωσης του πληθωρισμού και της εξασθένισης της ενεργειακής κρίσης της Ευρώπης.

Ωστόσο, η αμερικάνικη τράπεζα πιστεύει ότι αν και πολλοί αντίθετοι άνεμοι έχουν υποχωρήσει, οι κίνδυνοι ύφεσης παραμένουν αυξημένοι, καθώς η επιθετική νομισματική σύσφιξη από τις κεντρικές τράπεζες το περασμένο έτος αρχίζει να επιβαρύνει την οικονομία καθώς τώρα θα αρχίσει να εκδηλώνεται το πραγματικό μέγεθος της επίπτωσης.

Συνήθως, όπως εξηγεί, η νομισματική σύσφιξη επηρεάζει το μομέντουμ της ανάπτυξης με καθυστέρηση περίπου 10 μηνών, και αυτό υποδηλώνει πως θα γίνει αισθητή τους επόμενους μήνες. Η BofΑ βλέπει ήδη αυξανόμενα σημάδια πίεσης που σχετίζονται με τη σύσφιξη στο σύστημα, και συγκεκριμένα στην αγορά στέγασης στις ΗΠΑ, στη σύσφιξη των πιστωτικών συνθηκών και στη σημαντική επιβράδυνση της αύξησης της προσφοράς χρήματος με τρόπους που συνήθως παρατηρούνται μόνο σε ύφεση και που υποδεικνύουν νέα πτώση για τους δείκτες PMI της ζώνης του ευρώ και των ΗΠΑ.

Το ερώτημα είναι εάν η αγορά θα μπορέσει να “ξεπεράσει” χωρίς κάποιο σοκ την επόμενη ύφεση της οικονομίας. Ορισμένοι πελάτες της BofA, όπως σημειώνει, εξέφρασαν την ελπίδα ότι ακόμη και αν επέλθει ύφεση, η αγορά μετοχών θα μπορούσε να κινηθεί αλώβητη, ειδικά εάν η ύφεση είναι σύντομη και ρηχή και συνοδεύεται από ανανεωμένη χαλάρωση της πολιτικής της Fed.

Ωστόσο, όπως τονίζει η BofA, εάν η σκληρή νομισματική σύσφιξη που παρατηρήθηκε το περασμένο έτος οδηγήσει πραγματικά τις ΗΠΑ σε ύφεση, σύμφωνα και με τις προβλέψεις των οικονομολόγων της, η αγορά είναι απίθανο να αποφύγει μια σημαντική βουτιά, καθώς η ύφεση θα οδηγούσε σε: (α) σημαντικές υποβαθμίσεις των κερδών ανά μετοχή των εταιρειών (με τις μακροοικονομικές εκτιμήσεις της BofA να δείχνουν προς περίπου 20% πτώση στα EPS), και (β) διεύρυνση του risk premium των μετοχών (αξιόπιστος δείκτης της εξασθένησης της ανάπτυξης).

Η αμερικανική τράπεζα αναμένει ότι αυτό το διπλό “χτύπημα” θα αντισταθμιστεί μόνο εν μέρει από την ώθηση που θα δώσει η πτώση των πραγματικών αποδόσεων των ομολόγων (δηλαδή το προεξοφλητικό επιτόκιο για τις μετοχές) λόγω της πιο ήπιας στάσης που θα υιοθετήσουν οι κεντρικές τράπεζες.

Για να μπορέσουν οι αγορές απλώς να “ξεπεράσουν” μια ύφεση αλώβητες, η BofA τονίζει πως θα πρέπει να δούμε τα εξής να εκδηλώνονται:

(α) ένα αδύναμο περιβάλλον ανάπτυξης χωρίς απότομες υποβαθμίσεις των EPS ή εκτόξευση στα ασφάλιστρα κινδύνου (risk premia), ή

(β) την κατάρρευση των πραγματικών αποδόσεων των ομολόγων που θα αντισταθμίσει πλήρως την πίεση από τα χαμηλότερα EPS και το υψηλότερο risk premium.

“Και τα δύο αυτά στοιχεία είναι απίθανο να συμβούν, τονίζει η BofA. Κατά συνέπεια, αναμένει ότι η επερχόμενη ύφεση θα μεταφραστεί σε βουτιά 20% για τον πανευρωπαϊκό δείκτη Stoxx 600 έως το δεύτερο τρίμηνο. Στο β’ εξάμηνο εκτιμά πως η Ευρώπη θα σημειώσει ράλι καθώς η ανάπτυξη θα επιταχυνθεί εκ νέου.

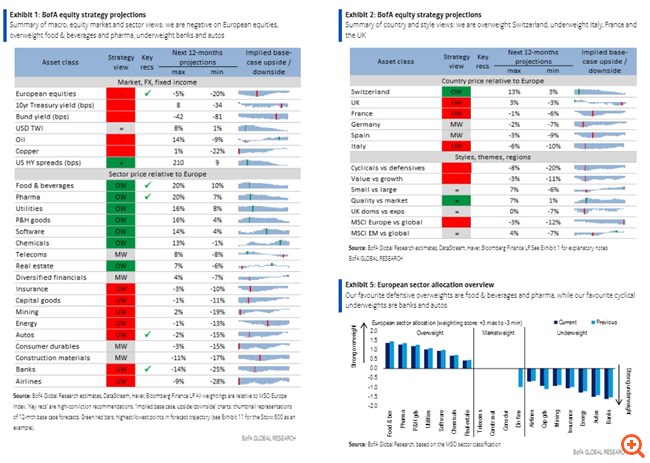

Με δεδομένα τα παραπάνω, η BofA παραμένει underweight στις κυκλικές μετοχές έναντι των αμυντικών και στις μετοχές αξίας έναντι των μετοχών ανάπτυξης: η προσδοκία της για απότομη απώλεια της δυναμικής ανάπτυξης, τη μείωση των αποδόσεων των ομολόγων και τη διεύρυνση των πιστωτικών spreads συνάδει, όπως εξηγεί, με 15%+ υποαπόδοση για τις ευρωπαϊκές κυκλικές μετοχές έναντι αμυντικών και 10% υποαπόδοση της αξίας έναντι των μετοχών ανάπτυξης.

Τα overweights της BofA είναι οι κλάδοι των τροφίμων και των ποτών και των φαρμακευτικών προϊόντων, ενώ τα μεγάλα underweights είναι οι τράπεζες και η αυτοκινητοβιομηχανία.

Οι κορυφαίες επιλογές της για τις μεμονωμένες μετοχές

Οι καλύτερες ιδέες για την Ευρώπη και τις μετοχές της μικρής κεφαλαιοποίησης (SMID Cap Europe Best Ideas) είναι:

· Στον χρηματοπιστωτικό τομέα, οι αναλυτές για τις τράπεζες εξακολουθούν να είναι θετικοί, δεδομένων (i) των συνεχιζόμενων πλεονεκτημάτων του κύκλου των επιτοκίων και (ii) των χαμηλότερων κινδύνων στα δανειακά βιβλία. Η HSBC και η NatWest είναι οι κορυφαίες επιλογές από τον τραπεζικό κλάδο.

· Στους τομείς των καταναλωτών, είναι θετικοί για τα είδη πολυτελείας, κυρίως λόγω της κινεζικής επαναλειτουργίας και της τιμολογιακής δύναμης. Προβλέπει αύξηση των κερδών ανά μετοχή κατά 18% περίπου (6% πάνω από τις εκτιμήσεις) και επισημαίνει τις εταιρείες LVMH και Richemont στις λίστες της. Στον τομέα των ποτών, η βασική επιλογή είναι η Heineken.

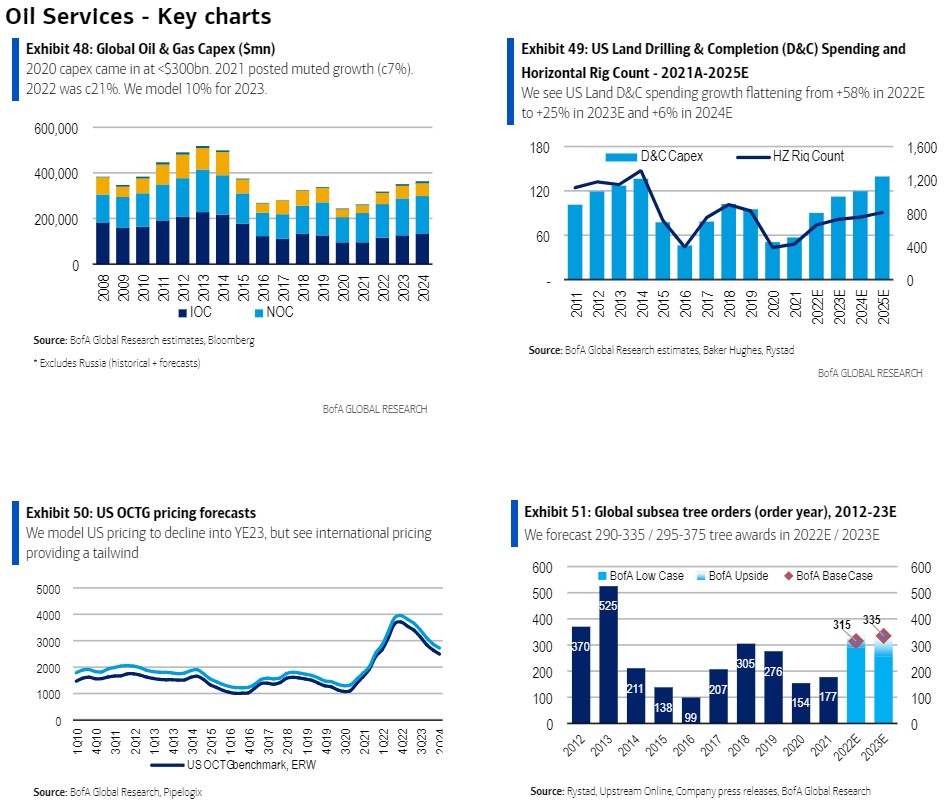

· Στον τομέα της ενέργειας και των υπηρεσιών κοινής ωφέλειας, οι αναλυτές για το πετρέλαιο και το αέριο εξακολουθούν να βλέπουν άνοδο της τάξης του 10% σε σχέση με το consensus και επιλέγουν τη Shell ως κορυφαία επιλογή μαζί με την εταιρεία έρευνας και παραγωγής φυσικού αερίου Energean. Η RWE είναι η κορυφαία επιλογή στις υπηρεσίες κοινής ωφέλειας.

· Βλέπει επίσης ευκαιρίες ανόδου για αρκετές μετοχές στις βιομηχανικές επιχειρήσεις (Siemens, Spirax-Sarco, AutoStore) και στην αεροδιαστημική (Airbus, Safran), ενώ προτιμά τις Ashtead και Kingspan στα οικοδομικά υλικά και την Deutsche Post στις μεταφορές.

· Στον τομέα της τεχνολογίας, βλέπει τάσεις τιμής/όγκου για τους ημιαγωγούς (ASML, BESI), ενώ στον τομέα της υγείας, επιλέγει τις AstraZeneca και Merck.

· Άλλες μετοχές στις λίστες της με τις καλύτερες ιδέες για την Ευρώπη και τη μικρή κεφαλαιοποίηση SMID είναι οι AAK, Air Liquide, Aker CC, BIC, BFF, Eiffage, Flutter, Fuchs, GTT, Harbour Energy, IMCD, Informa, Netcompany, Pod Point, Prada, Rentokil, Sodexho, Teleperformance, Thales, ThyssenKrupp, TotalEnergies και Watches of Switzerland.

· Η BofA είναι αμυντική στους κλάδους Real Estate, Software, υπηρεσίες λεωφορείων και κλάδο αυτοκινήτων. Στις επιχειρηματικές υπηρεσίες, οι αναλυτές της τράπεζας πιστεύουν ότι οι πολλαπλασιαστές έχουν πιάσει πάτο, αλλά ανησυχούν για τους κινδύνους πτώσης των κερδών. Οι αναλυτές της BofA για τα ακίνητα βλέπουν ελάχιστα περιθώρια ανόδου, δεδομένου του υψηλότερου κόστους χρηματοδότησης, αν και είναι πιο θετικοί για το Ηνωμένο Βασίλειο, τα προνομιακά γραφεία και τις διαφοροποιημένες εταιρείες. Η ομάδα ανάλυσης για τα αυτοκίνητα βλέπει αυξημένους αντίξοους ανέμους για το 2023, αν και αναμένουν ότι οι προμηθευτές θα αυξήσουν τα περιθώρια κέρδους. Στον τομέα του λογισμικού, υιοθετεί αμυντική στάση, ιδίως για το πρώτο εξάμηνο φέτος.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Πως αλλάζει η αγορά της εστίασης από τα συστήματα αυτοεξυπηρέτησης

- Δειπνοσοφιστήριον: Γιόρτασε την έναρξη της σχολικής χρονιάς στο Μουσείο Παιχνιδιών Μπενάκη

- Το περίεργο σχόλιο του Καραμούζη για την οικονομία, που θυμίζει Πάγκαλο

- Κύρα Κάπη: Από το πρωθυπουργικό γραφείο στους Young Leaders του Obama Foundation για καμπάνια ΛΟΑΤΚΙ

- ΚΟΚ: Προχωρά το σχέδιο για εγκατάσταση καμερών στην Αττική και για αποστολή κλήσης με μήνυμα

- Πόλεμος μέχρι εσχάτων στα σύνορα Ισραήλ – Λιβάνου

- Επίθεση Ρομά σε αστυνομικούς στον Ασπρόπυργο

- Εως το βράδυ της Κυριακής κλειστό το κέντρο της Αθήνας λόγω της Παγκόσμιας Ημέρας Χωρίς Αυτοκίνητο

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις