Το ενημερωτικό δελτίο της ΑΜΚ, που έλαβε χθες το «πράσινο φως» από την Επιτροπής Κεφαλαιαγοράς, αναφέρει ότι εάν η κεφαλαιακή αύξηση δεν καλυφθεί πλήρως, τότε θα προσμετρηθεί το όποιο ποσό συγκεντρωθεί.

_x000D_

Στο ενημερωτικό δελτίο της αύξησης κεφαλαίου 473,3 εκατ. ευρώ δεν περιλαμβάνεται η Thrinvest των εφοπλιστών Μπάκου, Καυμενάκη και Εξάρχου.

_x000D_

Ενώ ήταν γνωστό ότι παγώνει το ενδιαφέρον της Thrinvest για την Attica Bank επιβεβαιώνεται ότι δεν περιλαμβάνεται στους συμμετέχοντες επενδυτές.

_x000D_

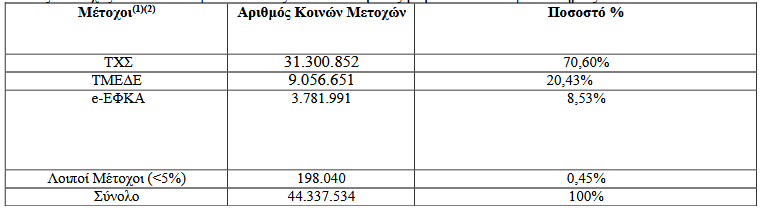

Η αύξηση κεφαλαίου θα διαμορφώσει ως εξής τα ποσοστά των μετόχων της Attica Bank 70,60% Ταμείο Χρηματοπιστωτικής Σταθερότητας, ΤΜΕΔΕ 20,43%, ΕΦΚΑ 8,53%, υπόλοιποι μέτοχοι 0,45%…

_x000D_

Το βασικό ερώτημα εδώ είναι πως θα υλοποιηθεί η αύξηση με Ταμεία, καθώς και οι τρεις βασικοί επενδυτές είναι νομικά πρόσωπα χωρίς ουδεμία συμμετοχή ιδιώτη επενδυτή.

_x000D_

Επίσης ειδικά το Ταμείο Χρηματοπιστωτικής Σταθερότητας θα πρέπει να αποδείξει ότι 334 εκατ. ευρώ με τα οποία θα συμμετάσχει στην αύξηση κεφαλαίου των 473,3 εκατ. ευρώ είναι επένδυση βιώσιμη.

_x000D_

Θα πάρει εγκρίσεις το ΤΧΣ από τον ESM απουσία ιδιώτη επενδυτή;

_x000D_

Γιατί ενώ αποχώρησε η Thrinvest η μετοχή της Attica Bank συνεχίζει να είναι κλειδωμένη στο limit down;

_x000D_

Ήδη βρίσκεται στα 12,24 ευρώ με κεφαλαιοποίηση στο χρηματιστήριο 122 εκατ. ευρώ.

Επίσης είναι απαράδεκτο η Attica Bank να υλοποιεί αύξηση κεφαλαίου 473,3 εκατ. ευρώ με παραδοχές 9μήνου 2022, ενώ θα έπρεπε να ανακοινώσει πρώτα τις επιδόσεις της χρήσης 2022 και μετά να πάρει εγκρίσεις για το ενημερωτικό δελτίο της αύξησης κεφαλαίου.

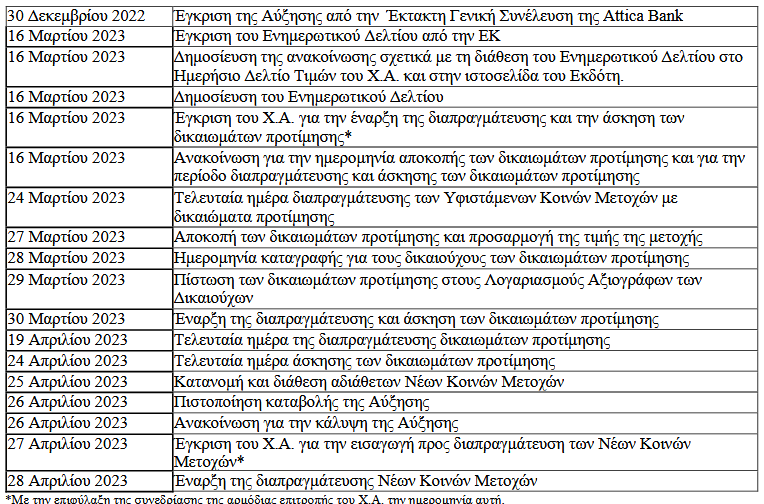

Το χρονοδιάγραμμα της αύξησης κεφαλαίου των 473,3 εκατ. ευρώ με τιμή 13,50 ευρώ είναι:

27 Μαρτίου αποκοπή του δικαιώματος προτίμησης

30 Μαρτίου έναρξη της διαπραγμάτευσης

19 Απριλίου τελευταία ημέρα διαπραγμάτευσης

25 Απριλίου κατανομή και διάθεση αδιάθετων μετοχών

28 Απριλίου έναρξη διαπραγμάτευσης των νέων μετοχών

_x000D_

Με βάση τη δομή της κεφαλαιακής αύξησης, οι παλιοί μέτοχοι έχουν το δικαίωμα να πάρουν 3,5164 νέες μετοχές για κάθε μία παλαιά, με τιμή διάθεσης στα 13,5 ευρώ ανά μετοχή.

_x000D_

Κάτω από αυτές τις συνθήκες το Ταμείο Χρηματοπιστωτικής Σταθερότητας (Τ.Χ.Σ) που έχει τώρα στο χαρτοφυλάκιό του το 69,51% της τράπεζας, καλείται να εισφέρει στην ΑΜΚ μερίδιο που μεταφράζεται σε 329 εκατ. ευρώ.

_x000D_

Το Ταμείο των Μηχανικών (ΤΜΕΔΕ) έχοντας πλέον ενσωματώσει στο ενεργητικό του και το 8,08% που κατείχε η Ellington, μέσω της Rinoa, ελέγχει το 20,11% της Attica Bank. Με συνέπεια το δικό του μερίδιο στην εισφορά νέων κεφαλαίων να ανέρχεται στα 95,19 εκατ. ευρώ.

_x000D_

Από την άλλη πλευρά ο e-EΦΚΑ με το 8,40% που κατέχει στην τράπεζα, καλείται να εισφέρει στην ΑΜΚ 39,8 εκατ. ευρώ.

_x000D_

_x000D_

_x000D_

Το παζλ συμπληρώνεται από τούς υπόλοιπους μετόχους, η συνολική συμμετοχή των οποίων εκφράζει το 1,99% της τράπεζας. Όπερ εστί μεθερμηνευόμενον ότι η δική τους κεφαλαιακή συνεισφορά ανέρχεται στα περίπου 9,4 εκατ. ευρώ.

_x000D_

_x000D_

_x000D_

Ανάλογα με το είδος της συμφωνίας που μπορεί (;) να υπάρξει με το σχήμα της Thrivest, η πιθανή είσοδό της θα γίνει όπως όλα δείχνουν, με παραίτηση δικαιωμάτων από υφιστάμενους μετόχους ( του ΤΜΕΔΕ κατά τα φαινόμενα) σε συνδυασμό και με την απορρόφηση αδιαθέτων. Σε συνάρτηση βέβαια και το πόσα κεφάλαια θα θελήσει (αν εν τέλει θελήσει) να τοποθετήσει το συγκεκριμένο σχήμα.

_x000D_

Αρνητικά ίδια κεφάλαια και ξεφούσκωμα της μετοχής

_x000D_

Η Attica Bank δίνει μάχη με τον χρόνο (και όχι μόνο) για να αντιμετωπίσει τα μη εξυπηρετούμενα ανοίγματα ύψους 2,6 δισ. ευρώ που έχει στα βιβλία της. Όπως η ίδια η τράπεζα λέει, η στρατηγική της «μεταξύ άλλων περιλαμβάνει τη σταδιακή αποεπένδυση από τίτλους των τιτλοποιήσεων ή και πωλήσεις χαρτοφυλακίων. Και ειδικότερα, στο παρόν στάδιο, από τους τίτλους των τιτλοποιήσεων Astir 1 και Metexelixis».

_x000D_

Εφόσον υπάρχει συμφωνία ως προς τα σκέλη της αποεπένδυσης σε χρόνο μέχρι τη δημοσίευση των ετήσιων οικονομικών καταστάσεων του 2022, αυτό θα επιφέρει τη λήψη πρόσθετων προβλέψεων. Με εκτιμώμενο ύψος περίπου 300 εκατ. ευρώ. Συνέπεια αυτών, θα είναι να κλείσει η χρήση με ζημιές 350 εκατ. ευρώ και με αρνητικά ίδια κεφάλαια 20 εκατ. ευρώ. Τα οποία και θα αποκατασταθούν με την επικείμενη αύξηση κεφαλαίου, που θα συνδράμει και στις απαιτούμενες προβλέψεις.

_x000D_

Χθες στο χρηματιστήριο η μετοχή υποχώρησε εκ νέου, κλείνοντας με απώλειες 10%, στα 12,24 ευρώ. Με την κεφαλαιοποίηση της τράπεζας να διαμορφώνεται στα 122 εκατ. ευρώ. Δηλαδή… 74,5% πιο κάτω από τα επίπεδα της 10ης Φεβρουαρίου. Όταν υπό συνθήκες ακραίας κερδοσκοπίας, τα ίχνη της οποίας ακόμη αναζητούνται από την Επιτροπή Κεφαλαιαγοράς, η τράπεζα με το ανεπαίσθητο free float είχε φτάσει να αποτιμάται στα 478,6 εκατ. ευρώ…

_x000D_

_x000D_

_x000D_

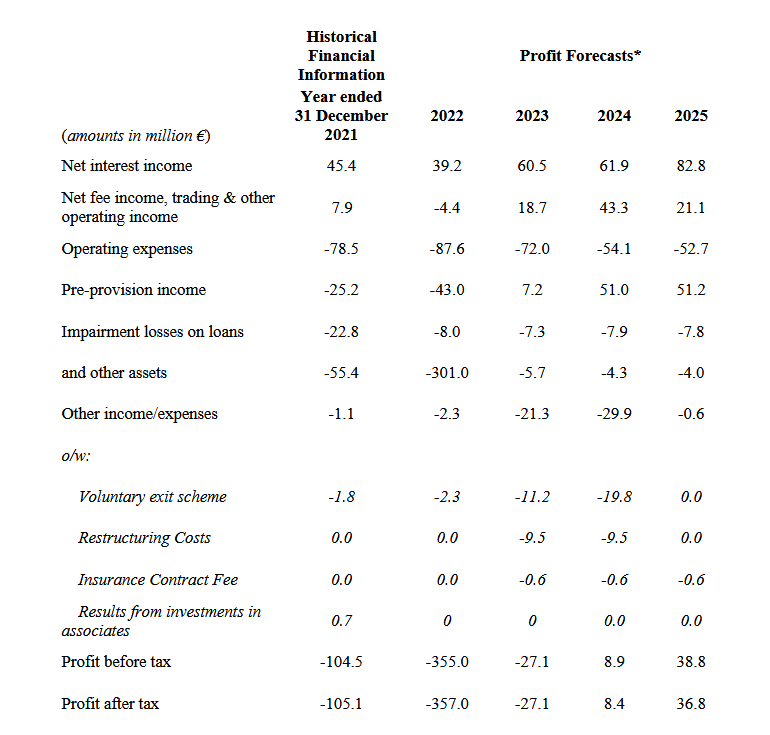

Πολλά τα ερωτηματικά εάν αυτοί οι στόχοι είναι ρεαλιστικοί

_x000D_

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Ταχιάος: Ενιαίο το εισιτήριο στα MMM της Θεσσαλονίκης

- Αυστρία: Εκλογές στη χώρα με μεγάλο φαβορί την ακροδεξιά

- Μέση Ανατολή: Νεκρός από ισραηλινά πυρά ο αξιωματούχος της Χεζμπολάχ Ναμπίλ Καούκ

- Θεοδωρικάκος: Στηρίζουμε την υγιή επιχειρηματικότητα με καινοτομία και εξωστρέφεια

- Βασιλικός γάμος στην Αθήνα: Η Θεοδώρα Γλύξμπουργκ παντρεύτηκε τον δικηγόρο Μάθιου Κουμάρ (Φωτό)

- Δυτική Αττική: Σε εξέλιξη τα έργα του Προαστιακού – Το 2026 η ολοκλήρωσή τους

- Στεργίου: Σημαντική μείωση αποθεμάτων νερού στην Αθήνα τα τελευταία 2 χρόνια

- Race for the Cure 2024: Αγώνας ευαισθητοποίησης και δύναμης – Σε ισχύ κυκλοφοριακές ρυθμίσεις

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις