Goldman Sachs, JP Morgan, Bank of America, Citigroup, Morgan Stanley, Deutsche Bank, ING και Unicredit αναλύουν τη χθεσινή απόφαση της ΕΚΤ και δεν κρύβουν την έκπληξή τους για την απότομη αλλαγή του τόνου της κεντρικής τράπεζας, μόλις μερικές εβδομάδες μετά το άρθρο της Λαγκάρντ στο blog της ΕΚΤ.

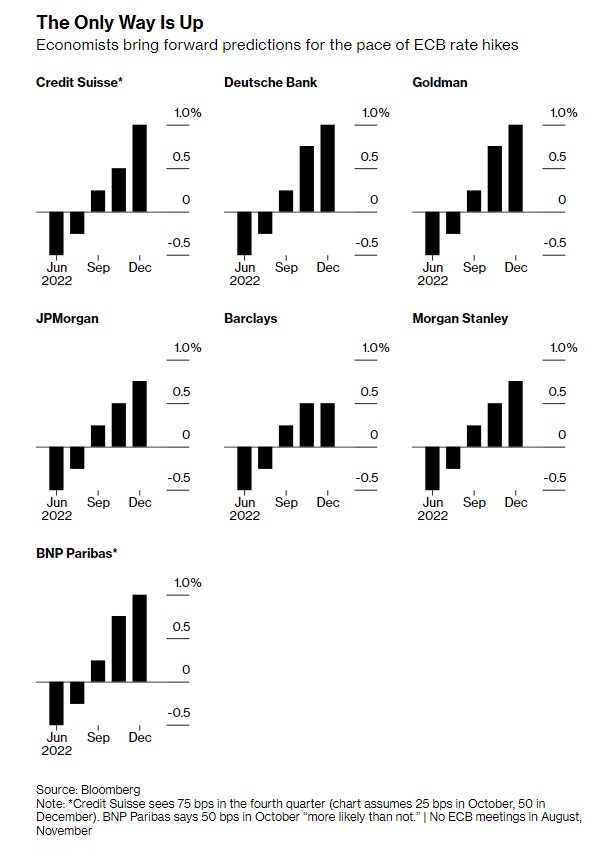

Πλέον οι αυξήσεις των επιτοκίων κατά 50 μ.β. για τον Σεπτέμβριο είναι μάλλον το consensus για την ΕΚΤ ενώ και οι αυξήσεις στις αποδόσεις των ομολόγων της περιφέρειας είναι αναπόφευκτες.

H Goldman Sachs συμπεραίνει ότι το Διοικητικό Συμβούλιο αποφάσισε να τερματίσει τις καθαρές αγορές APP την 1 Ιουλίου και ανακοίνωσε ότι τα βασικά επιτόκια πολιτικής θα αυξηθούν κατά 25 μ.β. τον Ιούλιο ενώ σηματοδότησε ότι μια αύξηση κατά 50 μ.β. είναι πιθανή τον Σεπτέμβριο, εκτός εάν βελτιωθούν οι μεσοπρόθεσμες προοπτικές για τον πληθωρισμό.

Οι προβολές της ΕΚΤ δείχνουν σημαντικά χαμηλότερη ανάπτυξη για το 2022-23, αλλά σημαντικά υψηλότερο πληθωρισμό, με τον βασικό δείκτη και τον δομικό δείκτη του πληθωρισμού στο 2,1% και 2,3% αντίστοιχα το 2024. Το Διοικητικό Συμβούλιο επαναβεβαίωσε τη δέσμευσή του να αποφύγει τον κίνδυνο κατακερματισμού, χωρίς όμως να προσφέρει νέες λεπτομέρειες. «Αναμένουμε τώρα αυξήσεις 50 μ.β. τον Σεπτέμβριο και τον Οκτώβριο, ακολουθούμενες από μια επιβράδυνση του ρυθμού αυξήσεων πίσω στις 25 μ.β. τον Δεκέμβριο, σε μια τελική αύξηση του επιτοκίου κατά 1,75% τον Ιούνιο του 2023.

Η JP Morgan βλέπει μια μεγάλη ασυνέχεια στον τρόπο σκέψης της ΕΚΤ, η οποία την υποχρεώνει να προχωρήσουν σε εμπροσθοβαρείς αυξήσεις.

«Βλέπουμε τώρα 125 μ.β. αυξήσεις φέτος (έναντι 75 μ.β. πριν) και ακόμα 100 μ.β. το επόμενο έτος. Παρόλο που υπάρχουν πολλά που είναι ακόμη ασαφή, με τη Λαγκάρντ να παρέχει ελάχιστες οδηγίες σχετικά με το είδος του “σταδιακού αλλά διατηρήσιμου” ρυθμού αυξήσεων που έχει κατά νου η κεντρική τράπεζα, προωθούμε τις αυξήσεις στη δική μας πρόβλεψη. Μετά τις 25 μ.β. τον Ιούλιο, βλέπουμε τώρα μια κίνηση 50 μ.β. τον Σεπτέμβριο (έναντι 25 μ.β. προηγουμένως), δεν βλέπουμε πλέον μια παύση τον Οκτώβριο (αλλά μια αύξηση 25 μ.β. αντ’ αυτού) και εξακολουθούμε να αναμένουμε περαιτέρω αύξηση τον Δεκέμβριο. Αυτό σημαίνει 125 μ.β. αυξήσεις φέτος, έναντι 75 μ.β. πριν. Στη συνέχεια αναμένουμε ότι η ΕΚΤ θα επιστρέψει σε τριμηνιαίο ρυθμό των 25 μ.β. το επόμενο έτος, οδηγώντας το επιτόκιο καταθέσεων στο 1,75% μέχρι το τέλος του 2023», καταλήγει η JP Morgan.

H Morgan Stanley βλέπει επιπτώσεις στη νομισματική πολιτική: Το ύψος της αύξησης του επιτοκίου του Σεπτεμβρίου αναθεωρείται στις 50 μ.β., ενώ παράλληλα προσθέτει μια περαιτέρω αύξηση κατά 25 μ.β. τον Οκτώβριο, με το επιτόκιο καταθέσεων να φτάνει το 0,75% μέχρι το τέλος του έτους.

Η ΕΚΤ θα επιλέξει την αύξηση κατά 50 μ.β. τον Σεπτέμβριο, καθώς θεωρεί απίθανο ότι μέχρι τότε οι προβολές της ΕΚΤ θα δείχνουν επιστροφή του πληθωρισμού το 2% το 2024. Οι κίνδυνοι για τις προοπτικές του πληθωρισμού είναι στρεβλοί προς τα πάνω και οι προβολές της ΕΚΤ δείχνουν ένα πολύ ισχυρό προφίλ πυρήνα του πληθωρισμού στο μέλλον.

Γενικότερα, σημειώνει ότι η ΕΚΤ φαίνεται να ανησυχεί ολοένα και περισσότερο για τον επίμονα υψηλό πληθωρισμό και τους συναφείς κινδύνους αποδυνάμωσης των πληθωριστικών προσδοκιών, με την πρόεδρο Λαγκάρντ να τονίζει ότι ο πληθωρισμός είναι «ανεπιθύμητα υψηλός» και βλέπει ότι ο γενικός πληθωρισμός θα διαμορφωθεί στο 2,1% το 2024. Η ΕΚΤ είναι μάλλον αισιόδοξη για την ανάπτυξη, καθώς βλέπει ότι θα παραμείνει σταθερά γύρω στο 0,5% από το τρίτο τρίμηνο φέτος έως το τέλος του 2024, ενώ η MS αναμένει μια απότομη κάμψη στο τέλος του έτους και μέσα στο 2023, με την οικονομία του μπλοκ να πλησιάζει την ύφεση στην αλλαγή του έτους.

H BofA βλέπει πέντε στοιχεία που μπορεί να εξέπληξαν την αγορά:

- Το γεγονός ότι η ΕΚΤ κατέστησε επίσημα πιθανή μια αύξηση κατά 50 μ.β. τον Σεπτέμβριο, δηλώνοντας ότι μια μεγαλύτερη αύξηση από τις 25 μ.β. θα είναι κατάλληλη, εάν οι μεσοπρόθεσμες προοπτικές του πληθωρισμού διατηρηθούν ή επιδεινωθούν.

- Η αναφορά ότι αυτή η συνεχής πορεία περαιτέρω αυξήσεων των επιτοκίων θα είναι κατάλληλη και μετά τον Σεπτέμβριο.

- Η διευκρίνιση της προέδρου Λαγκάρντ ότι η ΕΚΤ δεν θα περιοριστεί σε αποφάσεις μόνο με προβλέψεις (δηλαδή θα αυξάνει ακόμη και εντός τριμήνου).

- Η αναφορά ότι οι κίνδυνοι για τον πληθωρισμό εξακολουθούν να είναι ανοδικοί, ακόμη και όταν η ΕΚΤ προβλέπει πυρήνα πληθωρισμού 2,4% το 2024.

- Την αλλαγή στην καθοδήγηση γύρω από τις επενδύσεις του προγράμματος αγοράς ομολόγων APP(θα συνεχιστούν για όσο διάστημα είναι απαραίτητο για να διατηρηθούν οι συνθήκες άφθονης ρευστότητας και μια «κατάλληλη κατεύθυνση νομισματικής πολιτικής» αντί για «άφθονο βαθμό νομισματικής διευκόλυνσης»).

Η BofA εκτιμά ότι μια πορεία 25 μ.β. τον Ιούλιο, 50 μ.β. τον Σεπτέμβριο και 25 μ.β. τον Οκτώβριο και τον Δεκέμβριο (125 μ.β. έως το τέλος του έτους) μπορεί να θεωρηθεί ως κατώτατο όριο τώρα, εξηγώντας επομένως την πρόσθετη πώληση των ομολόγων.

H ιταλική Unicredit σημειώνει «άλλη μια συνεδρίαση της ΕΚΤ και άλλη μια γερακίσια έκπληξη». Αυτή τη φορά, ήταν το μήνυμα κατά τη διάρκεια της συνέντευξης Τύπου ότι σχεδιάζει αύξηση των επιτοκίων κατά 25 μ.β. στη συνεδρίαση του Ιουλίου και βήμα 50 μ.β. στη συνεδρίαση του Σεπτεμβρίου.

Η ΕΚΤ παρέδωσε περαιτέρω “hawkish” ειδήσεις, τις οποίες θεωρεί ελάχιστα συμβατές με μια «σταδιακή» προσέγγιση για την ομαλοποίηση της πολιτικής. Πρώτον, το βασικό σενάριο της ΕΚΤ φαίνεται να έχει μετατοπιστεί προς μια αύξηση 50 μ.β. τον Σεπτέμβριο. Δεύτερον, πέραν του Σεπτεμβρίου, η ΕΚΤ κρίνει ότι «μια σταδιακή αλλά διατηρήσιμη» πορεία της αυξήσεων των επιτοκίων θα είναι κατάλληλη. Τρίτον, παρά τη μεγάλη προς τα κάτω αναθεώρηση των προβλέψεων για την ανάπτυξη, η ΕΚΤ αύξησε σημαντικά τις προβλέψεις της για τον βασικό ΔΤΚ, βάσει των προσδοκιών ότι η αύξηση των μισθών θα σταθεροποιηθεί έντονα.

Οι προβλέψεις της ΕΚΤ για τον πυρήνα του ΔΤΚ μάς φαίνονται υπερβολικά επιθετικές, αλλά θα υπάρξει κάποιος χρόνος προτού η πρόβλεψη αρχίσει να μειώνεται. Τέλος, δεν υπήρξε κάτι νέο σχετικά με τον κίνδυνο κατακερματισμού. Στη συνέντευξη, η Κριστίν Λαγκάρντ έστειλε ένα ισχυρό μήνυμα, με στόχο να επιβεβαιώσει την καταπολέμηση του πληθωρισμού από την ΕΚΤ, για την αξιοπιστία της. Με την οικονομία να επιβραδύνεται και την ΕΚΤ να έχει βαλθεί να αντιμετωπίσει κατά μέτωπο τις προσδοκίες για τον πληθωρισμό, η Unicredit βλέπει να αυξάνεται ο κίνδυνος υπερβολικής σύσφιξης και άσκοπης οικονομικής ζημιάς στην πορεία.

Η Deutsche Bank εξηγεί ότι η ΕΚΤ πέτυχε μια «γερακίσια» στροφή που ώθησε τα επιτόκια του ευρώ προς τα πάνω. Γενικότερα, η ανακοίνωση της ΕΚΤ και η συνέντευξη Τύπου της προέδρου Λαγκάρντ έδωσαν έναν hawkish τόνο, ενώ στην πρώτη παράγραφο της ανακοίνωσης αναγνωρίστηκε ανοιχτά η πρόκληση του πληθωρισμού και η ανάγκη να επανέλθει αυτός στον στόχο. Και όταν αναφέρθηκε σε ένα πιθανό εργαλείο για την αντιμετώπιση του κατακερματισμού στις αγορές ομολόγων, η Λαγκάρντ δήλωσε ότι «θα χρησιμοποιήσουν είτε υφιστάμενα είτε νέα μέσα που θα διατεθούν».

Υπό το πρίσμα της απόφασης, οι Ευρωπαίοι οικονομολόγοι της γερμανικής τράπεζας έχουν προσθέσει στην υπάρχουσα άποψή τους για αύξηση 50 μ.β. το γ’ τρίμηνο και τώρα αναμένουν μια δεύτερη αύξηση 50 μ.β. το δ’ τρίμηνο. Έτσι, η νέα τους βασική γραμμή είναι για μια κίνηση 25 μ.β. τον Ιούλιο, στη συνέχεια δύο διαδοχικές κινήσεις 50 μ.β. τον Σεπτέμβριο και τον Οκτώβριο και κατόπιν μια κίνηση 25 μ.β. τον Δεκέμβριο, που θα επαναφέρει το επιτόκιο καταθέσεων στο 1% μέχρι το τέλος του έτους. Η ομάδα εξακολουθεί να πιστεύει ότι το τελικό επιτόκιο καταθέσεων θα είναι 2%, το οποίο θα επιτευχθεί στα μέσα του επόμενου έτους, αλλά η πορεία προς τα εκεί θα είναι ταχύτερη, δεδομένων των πληθωριστικών πιέσεων και του hawkish τόνου της ΕΚΤ.

Μετά από μόλις 2,5 εβδομάδες, η ανάρτηση της προέδρου της ΕΚΤ Λαγκάρντ στο ιστολόγιο υπέστη την ίδια μοίρα με την περσινή ανασκόπηση της στρατηγικής της, εξηγεί η Citi. Η ΕΚΤ είναι χωρίς πλαίσιο, αλλά δεσμεύεται άνευ όρων για αύξηση των επιτοκίων κατά 25 μ.β. τον Ιούλιο (εγκατάλειψη της ευελιξίας) και λίγο-πολύ για αύξηση των επιτοκίων κατά 50 μ.β. τον Σεπτέμβριο (εγκατάλειψη της σταδιακότητας).

H Citigroup εξηγεί ότι η ΕΚΤ επικεντρώνεται στον πληθωρισμό, όχι στους οδηγούς του. Η ΕΚΤ αυξάνει τα επιτόκια λόγω του πολύ υψηλού πληθωρισμού, όχι λόγω των πολύ ισχυρών οδηγών (δηλαδή της υπερβάλλουσας ζήτησης). Το συμβούλιο φαίνεται ότι δεν βλέπει πλέον καμία προοπτική επιστροφής του πληθωρισμού στον στόχο μεσοπρόθεσμα. Η πρόβλεψη του προσωπικού του Ευρωσυστήματος για τον πληθωρισμό το 2023 αυξήθηκε στο 3,5%, η πρόβλεψη για το 2024 στο 2,1%, ανοίγοντας ένα παράθυρο για διατηρήσιμες αυξήσεις των επιτοκίων. Η ΕΚΤ προσανατολίζεται σε «σταδιακές αλλά διατηρήσιμες» περαιτέρω αυξήσεις των επιτοκίων μετά τον Σεπτέμβριο. Η Λαγκάρντ αναφέρθηκε στους καθοδικούς κινδύνους για την ανάπτυξη. Αυτοί μπορεί να περιλαμβάνουν όλο και περισσότερο αυστηρότερες χρηματοπιστωτικές συνθήκες, για τις οποίες η ΕΚΤ είναι εν μέρει υπεύθυνη και δεν πιέζει εναντίον τους. Όμως, παρά τη μείωση των προβλέψεων για την αύξηση του ΑΕΠ από 3,7% σε 2,8% για το 2022 και από 2,8% σε 2,1% για το 2023, η ΕΚΤ δεν πιέζει ενάντια στο ενδεχόμενο να αυξήσει τα επιτόκια πέραν του ουδέτερου επιτοκίου.

Η ING εκτιμά ότι μετά τον Σεπτέμβριο, η ΕΚΤ έδωσε σήμα για «σταδιακή αλλά σταθερή πορεία περαιτέρω αυξήσεων». Η διατύπωση υποδηλώνει μια πιο καθορισμένη τροχιά και κυρίως δεν συνδέεται με το ουδέτερο επιτόκιο, το οποίο η Λαγκάρντ είχε ακόμη συμπεριλάβει ως στόχο στην ανάρτηση στο ιστολόγιό της.

Μετά την αύξηση κατά 25 μ.β. τον Σεπτέμβριο, οι οικονομολόγοι της ολλανδικής τράπεζας προβλέπουν άλλη μία αύξηση κατά 25 μ.β. τον Δεκέμβριο και μία ακόμη το 1ο τρίμηνο του 2023. Προς το παρόν, η αγορά είναι πιθανό να τρέξει με τη «γερακίσια» στάση της ΕΚΤ και να τιμολογήσει ακόμη και την πιθανότητα για περαιτέρω αυξήσεις 50 μ.β. Η ΕΚΤ απέφυγε να γίνει πιο συγκεκριμένη για το πώς σκοπεύει να αντιμετωπίσει την απειλή του κατακερματισμού. Η Λαγκάρντ επανέλαβε τη δέσμευση να αποτραπεί ο κατακερματισμός.

H HSBC εξηγεί ότι η ΕΚΤ υιοθέτησε μια πιο γερακίσια στάση και πλέον αναμένει ότι ο πληθωρισμός της ευρωζώνης θα παραμείνει πάνω από το 8% μέχρι τρίτο τρίμηνο, με την ΕΚΤ να αυξάνει τα επιτόκια σε κάθε συνεδρίαση έως τον Μάρτιο του 2023, αλλά εξακολουθεί να πιστεύει ότι ο κύκλος θα μπορούσε να ολοκληρωθεί μέχρι το δεύτερο τρίμηνο του επόμενου έτους. Η αύξηση κατά 25 μ.β. τον Ιούλιο, κατά 50 μ.β. το Σεπτέμβριο (εκτός εάν βελτιωθούν οι προοπτικές του πληθωρισμού) και σταδιακή αύξηση των επιτοκίων πολιτικής στη συνέχεια.

Κατά την άποψή τους, υπάρχουν ελάχιστες πιθανότητες να βελτιωθούν οι προοπτικές του πληθωρισμού τους επόμενους μήνες, οπότε αναμένουμε τώρα αύξηση 50 μ.β. τον Σεπτέμβριο. Προσθέτει επίσης αυξήσεις κατά 25 μ.β. τον Οκτώβριο και το Φεβρουάριο του 2023, με την ΕΚΤ να δεσμεύεται για ακόμη “σταδιακές” αλλά “σταθερές” αυξήσεις των επιτοκίων μετά τον Σεπτέμβριο. Συνολικά, βλέπουμε αυξήσεις των επιτοκίων καταθέσεων κατά 175 μ.β. (προηγουμένως 100 μ.β.), με αυξήσεις κατά 25 μ.β. σε κάθε συνεδρίαση έως τον Μάρτιο του 2023 (εκτός από τις 50 μ.β. τον Σεπτέμβριο).

Ωστόσο, η πρόβλεψή τους εξακολουθεί να είναι χαμηλότερη από τις προσδοκίες της αγοράς. Αυτό αντανακλά διάφορους παράγοντες. Σε αντίθεση με τις ΗΠΑ, η ΕΚΤ πρέπει να λάβει υπόψη της τον κίνδυνο κατακερματισμού και τη διεύρυνσης των spreads. Οι αγορές εργασίας της Ευρωζώνης εξακολουθούν να μην φαίνονται τόσο σφιχτές όσο στο Ηνωμένο Βασίλειο ή τις ΗΠΑ και, μέχρι στιγμής τουλάχιστον, οι μισθολογικές απαιτήσεις είναι αξιοσημείωτα συγκρατημένες.

Με τον πληθωρισμό να συμπιέζει τα πραγματικά εισοδήματα και τα στοιχεία για τη βιομηχανική παραγωγή και τις δαπάνες για καταναλωτικά αγαθά να φαίνονται επισφαλή, οι προοπτικές της ζήτησης είναι εύθραυστες, ακόμη και αν τα κακά νέα για την προσφορά ωθούν και πάλι τον πληθωρισμό υψηλότερα για μεγαλύτερο χρονικό διάστημα.

Τέλος, η ελβετική UBS εκτιμά ότι η ΕΚΤ χάραξε μια σαφή πορεία για τους επόμενους μήνες, ανοίγοντας ένα νέο κεφάλαιο νομισματικής σύσφιξης. Η πρώτη αύξηση κατά 25 μονάδες βάσης θα γίνει στις 21 Ιουλίου και έπειτα θα αυξήσει εκ νέου τα επιτόκια το Σεπτέμβριο, σηματοδοτώντας μεγάλη πιθανότητα αύξησης κατά 50 μ.β. σε αυτή τη συνεδρίαση.

Βασική εστίαση για τους επενδυτές ήταν τα ευρωπαϊκά ομόλογα και οι αγορές, ιδίως τα ομόλογα της περιφέρειας, που σημείωσαν απώλειες απότομα. Το ευρώ υποχώρησε επίσης έναντι των ομολόγων του.

Μετά τη συνεδρίαση, και την φαινομενικά ισχυρότερη δέσμευση των φορέων χάραξης πολιτικής για σύσφιξη πολιτικής με ταχύτερο ρυθμό, αναμένει τώρα ότι η ΕΚΤ θα αυξήσει κατά 25 μονάδες βάσης τον Ιούλιο, κατά 50 μονάδες βάσης τον Σεπτέμβριο και κατά περαιτέρω 25 μ.β. τόσο τον Οκτώβριο όσο και τον Δεκέμβριο. Στη συνέχεια αναμένουμε μία αύξηση ανά τρίμηνο το επόμενο έτος, με αποτέλεσμα το επιτόκιο καταθέσεων να διαμορφωθεί στο 1,75% μέχρι το τέλος του 2023.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ:

- Ρούτε: Συζήτησε με τον Ερντογάν για τον τερματισμό του πολέμου στην Ουκρανία

- Bloomberg: Η γερμανική χαλυβουργία Thysenkrupp σχεδιάζει 11.000 απολύσεις

- Στεγαστικό επίδομα: Άνοιξε η πλατφόρμα για φοιτητές Δημόσιων Επαγγελματικών Σχολών

- Νετανιάχου: «Ναι» σε μια κατ΄αρχήν κατάπαυση πυρός με τη Χεζμπολάχ

- Cosmote και Telekom θα στείλουν 3 γυναίκες gamers στο EPF Bootcamp στη Γερμανία

- H ΔΕΗ ρίχνει φως στη σκληρή πραγματικότητα των γυναικών με αναπηρία θυμάτων έμφυλης βίας

- Νέα Οδός: Κυκλοφοριακές Ρυθμίσεις στον ΑΘΕ και στο ρεύμα κυκλοφορίας προς Λαμία

- Εκρηξη εσόδων στα γήπεδα γκολφ: Στα 10 εκατ. ευρώ οι εισπράξεις το 2022

Ακολουθήστε το financialreport.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις